முதிர்வு வயது

- Question

- முதிர்வு வயது

- Answer

-

- 7x டெத் பெனிஃபிட்: 18 - 65 வயது

- 10x டெத் பெனிஃபிட்: 18 - 60 வயது

மேலும்

உங்களுக்கு ஏற்ற நேரத்தை எங்களுக்குத் தெரியப்படுத்துங்கள்.

லைஃப் இன்சூரன்ஸ் வாங்குவது குறித்து நிபுணரிடம் கேளுங்கள்

உங்கள் குடும்பத்தின் எதிர்காலத்திற்கு நீங்கள் முன்னுரிமை அளிக்கிறீர்கள் என்பதை அறிந்து நாங்கள் மகிழ்ச்சி அடைகிறோம். சிறந்த இன்சூரன்ஸ் பிளானை தேர்ந்தெடுக்க எங்கள் லைஃப் இன்சூரன்ஸ் நிபுணர் உங்களுக்கு உதவுவார். அழைப்பை திட்டமிட, கீழே உள்ள சில விவரங்களைப் பகிருங்கள்.

ஆண்

பெண்

மற்ற

உங்கள் விவரங்களைச் சமர்ப்பித்ததற்கு நன்றி

எங்கள் பிரதிநிதி விரைவில் உங்களைத் தொடர்புகொள்வார்.

5/ 7 ஆண்டுகள்

12 ஆண்டுகள்; 15 ஆண்டுகள்

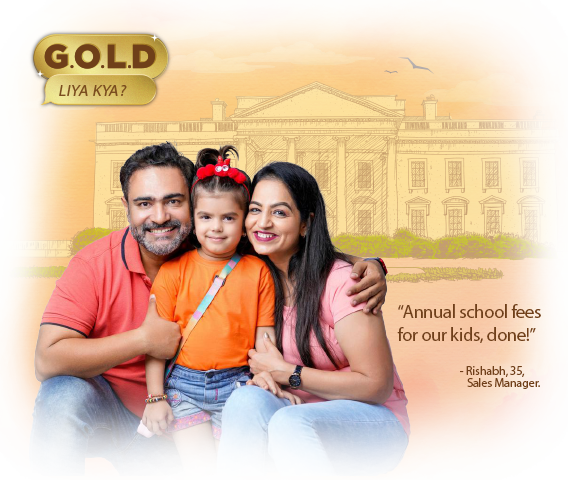

IndiaFirst Life இடமிருந்து மக்கள் எப்படி பயனடைந்தார்கள்

தொந்தரவு இல்லாத (ஆன்போர்டிங்) சேர்ந்துகொள்ளும் செயல்முறை

IndiaFirst Life (ஆன்போர்டிங்) சேர்ந்துகொள்ளும் செயல்முறையிலிருந்து விரிவான மருத்துவ பரிசோதனை வரை சிரமமில்லாத பயணத்தை வழங்குகிறது. நான் வாங்கிய பிளானின் அம்சங்கள் நான் எதிர்பார்ததை போல் இருந்ததால் என் எதிர்காலத்தைப் பற்றி மன அமைதி கிடைத்தது.

மோஹித் அகர்வால்

(மும்பை மார்ச் 21, 2024)

IndiaFirst Life இடமிருந்து மக்கள் எப்படி பயனடைந்தார்கள்

இனிமையான ஆன்லைன் கொள்முதல் அனுபவம்

IndiaFirst Life இன் லைஃப் இன்சூரன்ஸ் பாலிசி வாங்கியது ஒரு இனிமையான அனுபவமாக இருந்தது. இன்றியமையாத அம்சங்களை அவர்களின் பாலிசி பிளான்களில் சேர்த்தது மற்றும் கம்பெனி முகவருடனான எனது இருவழி தொடர்பு ஒரு வரத்தை போன்று இருந்தது

சத்யம் நக்வேக்கர்

(மும்பை, மார்ச் 22, 2024)

IndiaFirst Life இடமிருந்து மக்கள் எப்படி பயனடைந்தார்கள்

நிதி பயணத்தில் நம்பிக்கையான துணை

IndiaFirst Life இன் ரேடியன்ஸ் ஸ்மார்ட் இன்வெஸ்ட்மென்ட் பிளான் என்னை முற்றிலுமாக வெற்றிகொண்டது. என் நிதி பயணத்தில் நம்பிக்கையான துணையை போன்றது. என்னுடைய முதலீடுகளை நான் எண்ணியதைப் போலவே நெகிழ்வான ஃபண்ட் ஸ்விட்ச் ஆப்ஷன்கள் மூலம் செய்ய முடிந்தது. ஒரு வருடத்திலேயே என் முதலீடுகளில் 20% வருவாயை பார்க்க முடிந்தது! ஆன்போர்டிங் குழுவின் ஆதரவு மிக அருமையாக இருந்தது, உண்மையாகவே கவனித்துக் கொள்வதையும் ஆதரவளிப்பதையும் என்னால் உணர முடிந்தது.

பவுலோமி பானர்ஜீ

(கோல்கட்டா 21 மார்ச் 2024)

இது இணைக்கப்படாத, பங்கேற்காத, தனிநபர், வரையறுக்கப்பட்ட பிரீமியம் கொண்ட சேமிப்புகளுக்கான லைஃப் இன்சூரன்ஸ் பிளான் ஆகும். இது 5/7 ஆண்டுகளுக்கான குறுகிய பிரீமியம் செலுத்தும் காலத்தைக் கொண்டுள்ளதுடன், ஒரே திட்டத்தின் கீழ் நீண்டகால (12 அல்லது 15 ஆண்டுகள்) பாதுகாப்பும் சேமிப்பும் வழங்கப்படுகிறது. இத்திட்டம் இதற்கு மேம்பட்ட நன்மைகளையும் வழங்குகிறது: ஆண்டுதோறும் உத்தரவாத கூடுதல்கள், பாலிசியின் முதல் ஆண்டில் விபத்து நேர்ந்தால் அதற்கான டெத் பெனிஃபிட், மருத்துவ பரிசோதனை இல்லாமல் இறுதிச்சடங்கு காப்பீடு, விரைவான செயலாக்கம்.

பாலிசி எவ்வாறு செயல்படுகிறது என்பதை கீழே ஒரு உதாரணத்துடன் விளக்கியுள்ளோம்.

25 வயதான திரு. கோன்சால்வ்ஸ், இந்தியாஃபர்ஸ்ட் லைஃப் சரல் பச்சட் பிமா பிளானை 15 ஆண்டு பாலிசி காலத்திற்காக தேர்வு செய்கிறார். ரூ. 1,69,200 முதிர்வு காப்பீட்டுத் தொகைக்காக, அவர் 7 ஆண்டுகளுக்கு ரூ. 24,000 வருடாந்திர பிரீமியம் செலுத்துகிறார்.

பாலிசி காலத்தின் முடிவில், உத்தரவாத கூடுதல்களுடன் சேர்த்து, அவர் ரூ. 2,80,080 பெறுவார்.

பாலிசி காலத்தின் போது, 10வது ஆண்டில் அவர் உயிரிழந்தால், அவரது அன்புக்குரியவர்களுக்கு ரூ. 2,95,440 டெத் பெனிஃபிட் ஆக வழங்கப்படும். அவரது நாமினிகள் டெத் பெனிஃபிட்டை ஒரே தொகையாகவோ அல்லது 5 ஆண்டுகள் வரையிலான வருமானமாகவோ பெறத் தேர்வு செய்யலாம்.

7 ஆண்டு பிரீமியம் செலுத்தும் காலத்துடன், 12 மற்றும் 15 ஆண்டுகளுக்கான பாலிசி காலத்திற்கான மாதிரி முதிர்வு தொகை:

| வயது | வருடாந்திர பிரீமியம் | பாலிசி காலம் 12 ஆண்டுகள் | பாலிசி காலம் 15 ஆண்டுகள் |

|---|---|---|---|

| முதிர்வின் போது காப்பீட்டுத் தொகை | முதிர்வில் உறுதி செய்யப்பட்ட தொகை | ||

| 25 வயது | 25,000 | 1,72,500 | 1,76,250 |

| 35 வயது | 25,000 | 1,70,000 | 1,73,750 |

| 45 வயது | 25,000 | 1,62,500 | 1,66,250 |

| தகுதி வரம்புகள் | விவரங்கள் | ||

|---|---|---|---|

| குறைந்தபட்ச நுழைவு வயது | 6 வயது | 12 ஆண்டு பாலிசி காலத்துக்கு | 10x டெத் பெனிஃபிட் |

| 3 வயது | 15 ஆண்டு பாலிசி காலத்துக்கு | 10x டெத் பெனிஃபிட் | |

| 46 வயது | 12 ஆண்டு பாலிசி காலத்துக்கு | 7x டெத் பெனிஃபிட் | |

| 46 வயது | 15 ஆண்டு பாலிசி காலத்துக்கு | 7x டெத் பெனிஃபிட் | |

| அதிகபட்ச நுழைவு வயது | 10x டெத் பெனிஃபிட் | 45 வயது | |

| 7x டெத் பெனிஃபிட் | 50 வயது | ||

| முதிர்வின் போது குறைந்தபட்ச வயது | 18 வயது | ||

| முதிர்வின் போது அதிகபட்ச வயது | 10x டெத் பெனிஃபிட் | 60 வயது | |

| 7x டெத் பெனிஃபிட் | 65 வயது | ||

| பிரீமியம் பேமென்ட் காலம் | 5 / 7 / 10 ஆண்டுகள் | ||

| பாலிசி காலம் | 12 ஆண்டுகள், 15 ஆண்டுகள் | ||

| இறப்பில் வழங்கப்படும் உறுதி செய்யப்பட்ட தொகை | குறைந்தபட்சம் | அதிகபட்சம் | |

| ரூ. 84,000 | ரூ. 5,00,000 | ||

பிரீமியம் (ரூ.)

| குறைந்தபட்சம் | அதிகபட்சம் | |

| ரூ. 12,000 | ரூ. 50,000 | ||

| ரூ. 6,000 | |||

| ரூ. 3,000 | |||

| ரூ. 1,000 | |||

| பிரீமியம் செலுத்தும் முறைகள் மற்றும் மோடல்(விகித) காரணிகள் | பிரீமியம் செலுத்தும் தன்மை | வருடாந்திர பிரீமியத்துக்கு பயன்படுத்தப்படும் விகிதக் காரணி | |

| வருடாந்திரம் | 1.0000 | ||

| அரையாண்டு | 0.5119 | ||

| காலாண்டு | 0.2590 | ||

| மாதாந்திரம் | 0.0870 | ||

குறிப்பு:

a. மைனர் வயதினருக்கு ரிஸ்க் கவர் உடனடியாகத் தொடங்கும். மைனர் வயதினருக்கான லைஃப் இன்சூரன்ஸ் தொகைக்குப் பின்வரும் நிபந்தனைகள் பொருந்தும்:

b. குறிப்பிடப்பட்ட வயது கடைசி பிறந்தநாளின்படி இருக்கும்.

c. வருடாந்திர பிரீமியம் என்பது, பாலிசிதாரர் தேர்ந்தெடுத்த அந்த ஆண்டில் செலுத்த வேண்டிய பிரீமியம் தொகையாகும். இதில் வரிகள், ரைடர் பிரீமியங்கள், கூடுதல் அண்டர்ரைட்டிங் பிரீமியங்கள் மற்றும் மோடல் பிரீமியங்களுக்கான சுமைகள் (ஏதேனும் இருந்தால்) சேராது.

d. செலுத்தப்பட்ட மொத்த பிரீமியங்கள் என்பது கூடுதல் பிரீமியம், ரைடர் பிரீமியம் மற்றும் பொருந்தக்கூடிய வரிகள் தவிர்த்து பெறப்பட்ட அனைத்து பிரீமியங்களின் மொத்தம் ஆகும்.

பாலிசி காலத்தின் முடிவில், நீங்கள் உயிருடன் இருந்தால் மற்றும் பாலிசி நடைமுறையில் இருந்து முழுமையாக செலுத்தப்பட்டிருந்தால், முதிர்வு நன்மையாக முதிர்வு உறுதி செய்யப்பட்ட தொகை (SAM) மற்றும் திரட்டப்பட்ட உத்தரவாத கூடுதல்கள் வழங்கப்படும்.

முதிர்வு நன்மை வழங்கப்பட்டவுடன், பாலிசி முடிவடைகிறது மற்றும் இனிமேலும் எந்த நன்மைகளும் வழங்கப்படமாட்டாது.

முதிர்வு உறுதி செய்யப்பட்ட தொகை (SAM) என்பது பாலிசியின் முதிர்வு காலத்தில் வழங்கப்பட வேண்டிய உத்தரவாதத் தொகையாக வரையறுக்கப்படுகிறது.

உங்கள் பாலிசி, மொத்தமாக செலுத்தப்பட்ட பிரீமியத்தில் X% உத்தரவாதமான கூடுதல்களை வழங்கும்,

இங்கு X என்பது பாலிசி காலம் மற்றும் வருடாந்திர பிரீமியம் ஆகியவற்றின் அடிப்படையில் மாறுபடும் — கீழே உள்ள அட்டவணையில் இதைப் பார்க்கலாம்:-

12 ஆண்டுகள் பாலிசி காலத்திற்காக:

| வருடாந்திர பிரீமியம் (ரூ.) | உறுதியளிக்கப்பட்ட கூடுதல் தொகைகள் |

|---|---|

| 25,000க்கும் குறைவாக | 4.75% |

| 25,000 முதல் 34,999 வரை | 5.00% |

| 35,000 மற்றும் அதற்கு மேல் | 5.25% |

15 வருட பாலிசி காலத்திற்கு

| வருடாந்திர பிரீமியம் (ரூ.) | உறுதியளிக்கப்பட்ட கூடுதல் தொகைகள் |

|---|---|

| 25,000 க்கும் குறைவாக | 5.50% |

| 25,000 முதல் 34,999 வரை | 5.75% |

| 35,000 மற்றும் அதற்கு மேல் | 6.00% |

உத்தரவாதமான கூடுதல்கள் அந்தச் சேர்க்கை நேரத்தில் பாலிசி அமலில் இருந்தால், ஒவ்வொரு பாலிசி ஆண்டின் முடிவிலும் சேர்க்கப்படும்.

வருடாந்திர பிரீமியம் என்பது நீங்கள் தேர்வுசெய்தபடி ஒரு ஆண்டுக்குள் செலுத்த வேண்டிய பிரீமிய தொகையாகும், இதில் வரிகள், ரைடர் பிரீமியங்கள், கூடுதல் அண்டர்ரைட்டிங் பிரீமியங்கள் மற்றும் மோடல் பிரீமிய சுமைகள் (இருந்தால்) அடங்காது. செலுத்தப்பட்ட மொத்த பிரீமியங்கள் என்பது கூடுதல் பிரீமியம், ரைடர் பிரீமியம் மற்றும் பொருந்தக்கூடிய வரிகளை தவிர்த்து பெறப்பட்ட அனைத்து பிரீமியங்களின் மொத்தத் தொகையைக் குறிக்கிறது.

ஆயுள் காப்பீடு செய்யப்பட்டவர் இறந்தால், பாலிசி நடைமுறையில் இருக்கிறதா அல்லது முழுமையாக செலுத்தப்பட்டதா என்பதைப் பொருத்து, பின்வரும் டெத் பெனிஃபிட் நாமினிகளுக்கு வழங்கப்படும். வரையறுக்கப்பட்ட டெத் பெனிஃபிட் வழங்கப்பட்டவுடன், பாலிசி நிறுத்தப்படும்.

நாமினிகள் கீழ்க்கண்டவற்றில் அதிகமானதைப் பெறுவார்கள்:

a. இறப்புக்கான உறுதி செய்யப்பட்ட தொகை (SAD) மற்றும் இறப்பு தேதி வரை திரட்டப்பட்ட உத்தரவாத கூடுதல்கள் (ஏதேனும் இருந்தால்)

அல்லது

b. இறப்பு தேதி வரை செலுத்தப்பட்ட மொத்த பிரீமியத்தின் 105%.

இறப்புக்கான உறுதி செய்யப்பட்ட தொகை (SAD) என்பது, வருடாந்திர பிரீமியத்தின் X மடங்கு அல்லது அடிப்படை உறுதி செய்யப்பட்ட தொகை (Basic Sum Assured) ஆகியவற்றில் அதிகமானது ஆகும். X மதிப்பு: 3 முதல் 45 வயதுவரை உள்ளவர்களுக்கு 10 மற்றும் 46 வயது மற்றும் அதற்கு மேற்பட்டவர்களுக்கு 7 ஆகும்.

பிரிவு 6 இல் குறிப்பிடப்பட்டுள்ளபடி, நீங்கள் வேவர் ஆஃப் பிரீமியம் (WOP) ரைடரை தேர்வு செய்யலாம். மேலும் தகவலுக்கு ரைடர் சிற்றேட்டை (பிரவுச்சரை) பார்க்கவும்.

பாலிசி காலத்தில் ஆயுள் காப்பீடு செய்யப்பட்டவர் துரதிர்ஷ்டவசமாக இறந்தால், டெத் பெனிஃபிட் நாமினிகளுக்கு அடுத்த 5 ஆண்டுகளுக்கு மாதாந்திர வருமானமாகவோ அல்லது ஒருமுறை முழுமையாகவோ வழங்கப்படும்.

குறிப்பு: பாலிசிதாரர் அல்லது நாமினிகள் விருப்பத்தின் அடிப்படையில், டெத் பெனிஃபிட் பாலிசி காலத்தின் எந்த நேரத்திலானாலும் அல்லது ஆயுள் காப்பீடு செய்யப்பட்டவர் மறைந்த பின், மொத்த தொகையாகவோ அல்லது 5 ஆண்டுகளுக்கான மாதாந்திர தவணைகளாகவோ வழங்கப்படும். தவணைகளில் டெத் பெனிஃபிட் தேர்வு செய்யப்பட்டால், மாதாந்திர தவணை தொகை — டெத் பெனிஃபிட் தொகையை ஆண்டுத்தொகைக் காரணியால் பெருக்கி கணக்கிடப்படும். ஆண்டுத்தொகைக் காரணி என்பது, இறந்த நாளின் அடிப்படையில் நடைமுறையில் இருக்கும் SBI சேமிப்புக் கணக்கு வட்டி விகிதத்தை அடிப்படையாகக் கொண்டு நிர்ணயிக்கப்படும். தவணைத் தொகை ஒருமுறை தொடங்கிய பிறகு, 5 வருட தவணை காலம் முழுவதும் அது மாறாமல் அதே அளவிலேயே தொடரும்.

SBI சேமிப்புக் கணக்கு வட்டி விகிதம் ஒவ்வொரு நிதியாண்டின் முடிவிலும் மறுமதிப்பீடு (ரெவியூ) செய்யப்படும்.

மேற்கூறியவற்றிற்கு கூடுதலாக, முதல் பாலிசி ஆண்டில் விபத்து காரணமாக உயிரிழந்தால், இறப்புக்கான உறுதி செய்யப்பட்ட தொகைக்கு (SAD) சமமான கூடுதல் தொகை வழங்கப்படும்.

பாலிசி POS சேனல் மூலம் பெறப்பட்டிருந்தால், ரிஸ்க் ஏற்கப்பட்ட நாளிலிருந்து முதல் 90 நாட்கள் காத்திருப்பு காலமாக இருக்கும்.

POS சேனல் மூலம் பெறப்பட்ட பாலிசிக்கான டெத் பெனிஃபிட்:மரணம் (விபத்து தவிர) ஏற்பட்டால்:

i) காத்திருப்பு காலத்திற்குள்-செலுத்தப்பட்ட பிரீமியம் தொகையின் 100%

ii) காத்திருப்பு காலத்திற்குப் பிறகு- இறப்புக்கான உறுதி செய்யப்பட்ட தொகை

விபத்து காரணமாக மரணம் ஏற்பட்டாலோ அல்லது பாலிசி ரிவைவல் செய்யப்பட்டிருந்தாலோ, காத்திருப்பு காலம் பொருந்தாது.

இறுதிச் சடங்கு காப்பீடு:

இறப்புக்கான உறுதி செய்யப்பட்ட தொகையில் 10% அல்லது ரூ. 25,000 (எது குறைவாக இருக்கிறதோ அது) ஆயுள் காப்பீடு செய்யப்பட்டவரின் இறப்பு குறித்து அறிவிக்கப்பட்டவுடன் முன்கூட்டியே வழங்கப்படும். இது ஒரு கூடுதல் நன்மையல்ல. இறுதிச் சடங்கு காப்பீடாக வழங்கப்படும் தொகை, டெத் பெனிஃபிட் தொகையிலிருந்து பிடித்தம் செய்யப்படும்.

நடைமுறையில் உள்ள வருமான வரிச் சட்டங்களின்படி செலுத்தப்படும் பிரீமியங்கள் மற்றும் பெறகின்ற சலுகைகளுக்கு வரிச் சலுகைகள் கிடைக்கக்கூடும். அரசாங்க வரிச் சட்டங்களின்படி இவை அவ்வப்போது மாற்றத்திகு உட்படும். இந்த பாலிசியை வாங்குவதற்கு முன் உங்கள் வரி ஆலோசகரை அணுகவும்.

ஆம், இந்த பாலிசியின் கீழ் நீங்கள் லோன் வசதியைப் பெறலாம்.

நீங்கள் எந்த நேரத்திலும் பெறக்கூடிய லோன் தொகை சரண்டர் வேல்யூவின் அடிப்படையில் இருக்கும். நீங்கள் வாங்கிய சரண்டர் வேல்யூவின் 70% வரை லோன் பெறலாம். பெறக்கூடிய குறைந்தபட்ச லோன் தொகை ரூ. 1,000 ஆகும்.

2021-22 நிதியாண்டிற்கான லோனுக்கு விதிக்கப்படும் தற்போதைய வட்டி விகிதம் ஆண்டுக்கு 9% (சிம்பிள் வட்டி) ஆகும், இது அவ்வப்போது மாறலாம். லோன் வட்டியை கணக்கிட பயன்படுத்தப்படும் அடிப்படை என்பது கடந்த நிதியாண்டின் இறுதியில் உள்ள 10 ஆண்டு G-Sec விகிதம் மற்றும் 250 அடிப்படை புள்ளிகளின் முழுமையான மார்ஜின், அதை அருகில் உள்ள 50 அடிப்படை புள்ளிகளுக்கு மேல் அல்லது கீழ் ரவுண்டட் ஆக சுற்றி எடுக்கப்படுகிறது.

பெறப்பட்ட வட்டி விகிதம் அடுத்த நிதியாண்டுக்குப் பொருந்தும்.

லோன் வட்டி விகித கணக்கீட்டில் ஏற்படும் எந்த மாற்றமும் IRDAI-யின் முன் ஒப்புதலுக்கு உட்பட்டது.

லோன் பெற்றவுடன், இந்த பாலிசி எங்களுக்கு ஒதுக்கப்படும். நீங்கள் முழு லோன் தொகையையும் வட்டியுடன் திருப்பி செலுத்தியிருந்தால், இந்த பாலிசியை நாங்கள் மீண்டும் உங்களுக்கு ஒதுக்குவோம். டெத் பெனிஃபிட்டை நாமினிகள்/நியமிக்கப்பட்டவர்/சட்டப்பூர்வ வாரிசுகளுக்கு செலுத்துவதற்கு முன் அல்லது ஆயுள் காப்பீட்டாளருக்கு முதிர்வு நன்மையை செலுத்துவதற்கு முன், செலுத்தப்படாத எந்தவொரு லோன் தொகையையும் வட்டியுடன் மீட்டெடுப்போம். லோனுக்கான அசல் மற்றும் வட்டி செலுத்தப்பட்ட பாலிசிகளுக்கான சரண்டர் வேல்யூவை விட அதிகமாக இருக்கும்போது, பாலிசியை நாங்கள் கட்டாயமாக சரண்டர் செய்வோம், மேலும் நிலுவையில் உள்ள லோன் தொகை மற்றும் வட்டி ஆகியவை சரண்டர் வேல்யூ அல்லது பெய்ட்-அப் நன்மையிலிருந்து வசூலிக்கப்படும். கட்டாயமான சரண்டர் அமலில் உள்ள பாலிசிகளுக்கு பொருந்தாது. அமலில் உள்ள பாலிசிகளுக்கு, நிலுவையில் உள்ள லோன் மற்றும் வட்டி சரண்டர் வேல்யூவில் 90% ஐ விட அதிகமாக இருந்தால், நிறுவனம் பாலிசிதாரருக்கு லோனை பகுதியளவு அல்லது முழுமையாக திருப்பிச் செலுத்த ஒரு அறிவிப்பை அனுப்பும். அறிவிப்பு கிடைத்த பிறகு லோன் திருப்பிச் செலுத்தப்படாவிட்டால், நன்மைகள் செலுத்தப்படுவதற்கு முன்பு நிலுவையில் உள்ள லோனை வட்டியுடன் சரிசெய்வோம். நிலுவையில் உள்ள லோனை வட்டியுடன் மீட்டெடுத்த பிறகு, மீதமுள்ள நன்மை ஏதேனும் இருந்தால், அது செலுத்தப்படும்.

பிரீமியம் செலுத்த வேண்டிய தேதியிலிருந்து, பிரீமியம் செலுத்துவதற்காக வழங்கப்படும் கிரேஸ் பிரீயட் உங்களுக்கு வழங்கப்படுகிறது. இந்தக் காலத்தில், பாலிசி ஆபத்து கவர் உடன் செயலில் இருப்பதாகக் கருதப்படும்.

நீங்கள் உரிய தேதிகளில் உங்கள் பிரீமியத்தை செலுத்தத் தவறவிட்டால், மாதாந்திர முறையில் 15 நாட்களும், பிற பிரீமியம் செலுத்தும் முறைகளுக்கு ஒரு மாதமும் ஆனால் 30 நாட்களுக்குக் குறையாத கிரேஸ் பிரீயட் உங்களுக்கு வழங்கப்படுகிறது. ஆயுள் காப்பீடு செய்யப்பட்டவரின் மரணம் அல்லது கிரேஸ் பிரீயடில் தேர்ந்தெடுக்கப்பட்ட நன்மைக்கான ஆப்ஷன்படி ஏதேனும் நிகழ்வு ஏற்பட்டால், இறப்பு தேதி வரை செலுத்தப்படாத நிலுவைத் தொகைகளை பிடித்தம் செய்த பிறகு நாங்கள் நன்மையைச் செலுத்துவோம். இந்தக் காலகட்டத்தில் பாலிசி அமலில் இருப்பதாகக் கருதப்படும்.

இந்த பாலிசிக்கு, பிரீமியம் செலுத்த வேண்டிய தேதியிலிருந்து, வருடாந்திர, அரையாண்டு மற்றும் காலாண்டு தவணைகளுக்கு 30 நாட்களும், மாதாந்திர தவணைகளுக்கு 15 நாட்களும் கிரேஸ் பிரீயட் வழங்கப்படுகிறது. இந்த கிரேஸ் பிரீயடுக்குள் காப்பீடு செய்யப்பட்டவர் இறந்தால், இறந்த தினத்திற்கு முன் செலுத்தப்பட வேண்டிய பிரீமியங்களை பிடித்தம் செய்த பிறகு, நாமினிகள்/நியமிக்கப்பட்டவர்/சட்ட வாரிசுக்கு டெத் பெனிஃபிட் வழங்கப்படும்.

பிரீமியம் செலுத்த வேண்டிய தேதிக்கு குறைந்தது ஒரு மாதத்திற்கு முன்பும் பிரீமியம் தவணைத் தேதிக்கு 12 மாதங்களுக்கு முன்பும் நீங்கள் பிரீமியம் செலுத்தினால், புதுப்பித்தல் பிரீமியம் தொகையில் தள்ளுபடி வழங்குவோம், ஆனால் இந்தக் காலம் பிரீமியம் செலுத்த வேண்டிய அதே நிதியாண்டிற்குள் இருக்க வேண்டும். தள்ளுபடிக்கு தகுதி பெற, ஒரு நிதியாண்டில் செலுத்த வேண்டிய பிரீமியத்தை முந்தைய நிதியாண்டில் முன்கூட்டியே வசூலிக்கலாம். பிரீமியம் செலுத்த வேண்டிய தேதிக்கு ஒரு மாதத்திற்கு முன்பு பிரீமியம் செலுத்தப்பட்டால் தள்ளுபடி வழங்கப்படாது.

ஆம், பாலிசியில் பின்வரும் ரைடரை நீங்கள் தேர்வு செய்யலாம் –

A.இந்தியாஃபர்ஸ்ட் லைஃப் வேவர் ஆஃப் பிரீமியம் (WOP) ரைடர் (UIN: 143B017V01)

இந்தியாஃபர்ஸ்ட் லைஃப் வேவர் ஆஃப் பிரீமியம் ரைடர்

இந்த ரைடரை தேர்ந்தெடுத்தால், பாலிசிதாரர்/ஆயுள் காப்பீடு செய்யப்பட்டவர் மரணம், விபத்து காரணமாக முழுமையான நிரந்தர இயலாமை அல்லது ரைடர் விருப்பப்படி வரையறுக்கப்பட்ட கடுமையான நோய்களுக்கு உட்பட பாதிக்கப்பட்டால், அடிப்படை பாலிசியின் எதிர்கால பிரீமியங்களை விலக்கு செய்வதன் மூலம் உங்களுக்கு ஆதரவாக அமையும்.

பாலிசிதாரர்/ஆயுள் காப்பீடு செய்யப்பட்டவருக்கான ஆப்ஷன்கள் கீழே கொடுக்கப்பட்டுள்ளன.

| ஆப்ஷன் | நன்மை |

|---|---|

| இறப்புக்கான பிரீமியத் தொகை விடுவிப்பு | இந்த ஆப்ஷன், அடிப்படை பாலிசி மற்றும் பயனாளி இருவரும் நடைமுறையில் இருந்தால், பாலிசிதாரரின் இறப்பின் போது (ஆயுள் காப்பீடு செய்யப்பட்டவர் மற்றும் பாலிசிதாரர் வெவ்வேறு நபர்களாக இருக்கும்போது மட்டுமே) அடிப்படை பாலிசிக்குள் நிலுவையிலுள்ள மற்றும் எதிர்காலத்தில் செலுத்த வேண்டிய அனைத்து பிரீமியங்களையும் விலக்கு செய்யும் நன்மையைக் கொடுக்கும். |

| விபத்தால் ஏற்படும் முழுமையான நிரந்தர இயலாமை அல்லது (கடுமையான நோய் கண்டறியப்பட்டால்) பிரீமியம் கட்டுவதிலிருந்து விடுவிப்பு | இந்த ஆப்ஷன், பின்வரும் நிகழ்வுகளில் ஏதேனும் ஒன்று அல்லது இரண்டும் ஒரே நேரத்தில் நிகழும் போது, ரைடரும் அடிப்படை பாலிசியும் நடைமுறையில் இருந்தால், அதன் கீழ் நிலுவையில் உள்ள மற்றும் செலுத்த வேண்டிய அனைத்து எதிர்கால பிரீமியங்களிலும் விலக்கு செய்யும் நன்மையை வழங்குகிறது. காப்பீடு செய்யப்பட்ட நபரின் விபத்து காரணமான முழுமையான நிரந்தர இயலாமை அல்லது ரைடரில் உள்ள கடுமையான நோய்களில் ஏதாவது ஒன்றுக்கான உறுதியான நோயறிதல். |

| மரணம் அல்லது விபத்தால் ஏற்படும் மொத்த நிரந்தர இயலாமை கடுமையான நோய்க்கான பிரீமியம் விடுவிப்பு | இந்த ஆப்ஷன், பின்வரும் நிகழ்வுகளில் ஏதேனும் ஒன்று முன்னதாக நடந்தால், அடிப்படை பாலிசியின் கீழ் செலுத்த வேண்டிய அனைத்து எதிர்கால பிரீமியங்களை விலக்கு செய்யும் நன்மையை வழங்குகிறது - ரைடர் காப்பீடு செய்யப்பட்டவரின் மரணம் அல்லது ரைடர் காப்பீடு செய்யப்பட்டவரின் விபத்தால் ஏற்படும் முழு நிரந்தர இயலாமை அல்லது ரைடர் காப்பீடு செய்யப்பட்டவர் ரைடரின் கீழ் உள்ளடக்கப்பட்ட ஏதேனும் கடுமையான நோயால் பாதிக்கப்பட்டிருப்பது உறுதிப்படுத்தப்பட்ட நோயறிதலின் மூலம், ரைடர் மற்றும் அடிப்படை பாலிசி நடைமுறையில் இருப்பதற்கு உட்பட்டு இந்த ஆப்ஷனை தேர்வு செய்ய, காப்பீடு செய்யப்பட்டவரும் பாலிசிதாரரும் அடிப்படை பாலிசியின் கீழ் வெவ்வேறு நபர்களாக இருக்க வேண்டும். |

கிரேஸ் பிரீயடுக்குள் பாலிசியின் கீழ் செலுத்த வேண்டிய பிரீமியங்களை செலுத்தாத நிலையில், பாலிசி உத்தரவாதமான சரண்டர் வேல்யூவை பெறவில்லை எனில் பாலிசி லேப்ஸ் ஆகிவிடும். ரிஸ்க் கவர் நிறுத்தப்படும், மேலும் லேப்ஸ் ஆன பாலிசியின் விஷயத்தில் மேலும் எந்த நன்மைகளும் செலுத்தப்படாது.

இரண்டு முழு வருடங்களுக்கும் குறைவான பிரீமியங்கள் செலுத்தப்பட்டிருந்தால், பாலிசி எந்த பெய்ட்-அப் வேல்யூவும் இல்லாமல் லேப்ஸ் ஆகும். இருப்பினும், உங்கள் லேப்ஸ் ஆன பாலிசியை ரிவைவல் காலத்திற்குள் ரிவைவ் செய்யலாம். பாலிசி லேப்ஸ் ஆகி, ரிவைவல் காலத்தில் ரிவைவ் செய்யப்படாவிட்டால், ரிவைவல் காலம் முடிந்த பிறகு எந்த நன்மையும் செலுத்தாமல் அது ஃபோர்க்ளோஸ் செய்யப்படும். மேலும் தகவலுக்கு, ரிவைவல் பற்றிய கீழே உள்ள பிரிவு 13 ஐ பார்க்கலாம்.

அனைத்து பிரீமியங்களும் குறைந்தது (2) தொடர்ச்சியான இரண்டு பாலிசி ஆண்டுகளுக்கு முழுமையாகச் செலுத்தப்பட்டு, அடுத்தடுத்த நிலுவைத் தொகைகள் செலுத்தப்படாவிட்டால், முதல் செலுத்தப்படாத பிரீமியத்தின் தேதியிலிருந்து கிரேஸ் பிரீயட் முடிந்த பிறகு பாலிசி செலுத்தப்பட்ட வேல்யூவை பெறும்.

குறிப்பு:

பாலிசி பெய்ட்-அப் ஆனவுடன்:

எந்தவொரு சந்தர்ப்பத்திலும், மேலே குறிப்பிட்டபடி இறப்பு அல்லது முதிர்ச்சி ஏற்பட்டால் செலுத்தப்படும் மொத்த நன்மைகள், இந்த பாலிசியின் கீழ் செலுத்தப்படும் மொத்த பிரீமியங்களை விடக் குறைவாக இருக்கக்கூடாது.

முதல் முறையாகச் செலுத்தப்படாத வழக்கமான பிரீமியத்தின் காலக்கெடு தேதியிலிருந்து 5 ஆண்டுகளுக்குள், ஆனால் பாலிசி காலாவதியாகும் முன், உங்கள் பாலிசியை நீங்கள் ரிவைவ் செய்யலாம் -

லேப்ஸ் ஆன பாலிசி, எங்கள் வாரியத்தால் அங்கீகரிக்கப்பட்ட அண்டர்ரைட்டிங் பாலிசியின்படி மட்டுமே அதன் அனைத்து நன்மைகளுடன் ரிவைவ் செய்யப்படும். பாலிசி ரிவைவ் செய்யப்பட்டால், இன்-ஃபோர்ஸ் பாலிசிக்கான பாலிசி விதிமுறைகள் மற்றும் நிபந்தனைகளின்படி அனைத்து நன்மைகளும் மீட்டெடுக்கப்படும். லேப்ஸ் ஆன பாலிசி ரிவைவல் செய்யப்படும்போது, பாலிசி லேப்ஸ் நிலையில் இருந்த காலத்திற்கு உத்தரவாத கூடுதல்களுக்கு பாலிசி தகுதி பெறும். பாலிசி எதிர்கால உத்தரவாத கூடுதல்களுக்கும் தகுதி பெறும்.

குறிப்பு: நிதியாண்டு 2021-22க்கான பிரீமியம் செலுத்துவதில் தாமதத்திற்கு விதிக்கப்படும் தற்போதைய வட்டி விகிதம், ஆண்டுக்கு 9.50% சிம்பிள் இன்ட்ரஸ்ட் ஆகும். ரிவைவலுக்கான வட்டி விகிதத்தைக் கணக்கிடுவதற்குப் பயன்படுத்தப்படும் அடிப்படை, கடந்த நிதியாண்டின் இறுதியில் இருந்த 10 ஆண்டு G-Sec ரேட் மற்றும் அருகிலுள்ள 50 பேசிஸ் பாயின்ட்களுக்கு ரவுண்ட் அப் செய்யப்பட்ட 300 பேசிஸ் பாயின்ட்களின் முழுமையான மார்ஜின் ஆகும். பெறப்பட்ட வட்டி விகிதம் அடுத்த நிதியாண்டில் பொருந்தும். ரிவைவல் வட்டி ரேட் கணக்கீட்டின் அடிப்படையில் ஏற்படும் எந்தவொரு மாற்றமும் IRDAIயின் முன் ஒப்புதலுக்கு உட்பட்டது.

உங்கள் பாலிசியின் முழுப் நன்மைகளையும் அனுபவிக்க உங்கள் பாலிசியை தொடர்வது நல்லது. இருப்பினும், சில சூழ்நிலைகளில் உங்கள் பாலிசியை சரண்டர் செய்ய விரும்பலாம் என்பதை நாங்கள் புரிந்துகொள்கிறோம். முதல் இரண்டு முழு ஆண்டு பிரீமியங்கள் செலுத்தப்பட்ட பிறகு பாலிசி சரண்டர் வேல்யூவை பெறும்.

பாலிசி சரண்டர் வேல்யூவை பெற்ற பிறகு எந்த நேரத்திலும் எழுத்துப்பூர்வ கோரிக்கையைச் சமர்ப்பிப்பதன் மூலம், பாலிசி காலத்தின் போது இந்த பாலிசியை நீங்கள் சரண்டர் செய்யலாம். உங்கள் பாலிசி சரண்டர் செய்யப்பட்டவுடன் அதை மீண்டும் ரிவைவ் செய்ய முடியாது என்பதை நினைவில் கொள்ளவும்.

சரண்டர் செய்யும் போது செலுத்த வேண்டிய தொகை உத்தரவாதமான சரண்டர் வேல்யூ (GSV) மற்றும் சிறப்பு சரண்டர் வேல்யூ (SSV) ஆகியவற்றை விட அதிகமாக இருக்கும்.

உத்தரவாதமான சரண்டர் வேல்யூ (GSV)

GSV காரணிகள் சரண்டர் செய்யப்படும் பாலிசி ஆண்டு மற்றும் பாலிசி காலத்தைப் பொறுத்தது, மேலும் பின்வருமாறு கணக்கிடப்படும்

பிரீமியத்திற்கான GSV காரணி * செலுத்தப்பட்ட மொத்த பிரீமியம் + உத்தரவாதமான கூட்டலுக்கான GSV காரணி * திரட்டப்பட்ட உத்தரவாதமான கூடுதல்கள்

சிறப்பு சரண்டர் வேல்யூ (SSV)

முழுமையாக பணம் செலுத்தப்பட்ட பாலிசிக்கு, அதாவது அனைத்து பிரீமியங்களையும் செலுத்திய பிறகு அல்லது அதற்குப் பிறகு:

SSV பின்வருமாறு கணக்கிடப்படும்:

(முதிர்வு காலத்தில் உத்தரவாதம் அளிக்கப்பட்ட தொகை) சரண்டர் நேரத்தில் நிலவும் SSV காரணியால் பெருக்கப்படுகிறது + திரட்டப்பட்ட உத்தரவாதமான கூடுதல்கள் சரண்டர் நேரத்தில் நிலவும் SSV காரணியால் பெருக்கப்படுகின்றன. குறைக்கப்பட்ட செலுத்தப்பட்ட பாலிசிக்கு:

SSV பின்வருமாறு கணக்கிடப்படும்:

முதிர்வு காலத்தில் செலுத்தப்பட்ட காப்பீட்டுத் தொகை, சரண்டர் நேரத்தில் நிலவும் SSV காரணியால் பெருக்கப்படும் + திரட்டப்பட்ட உத்தரவாதக் கூட்டல், சரண்டர் நேரத்தில் நிலவும் SSV காரணியால் பெருக்கப்படும்.

IRDAI இன் முன் ஒப்புதலுக்கு உட்பட்டு, முதலீட்டு சூழ்நிலையைக் கருத்தில் கொண்டு SSV காரணி நிறுவனத்தால் அவ்வப்போது தீர்மானிக்கப்படும்.

உத்தரவாதமான சரண்டர் வேல்யூ காரணிகள் பற்றிய மேலும் விவரங்களுக்கு, இணைப்பு I ஐ பார்க்கவும் அல்லது எங்கள் வலைத்தளத்தைப் பார்வையிடவும், www.indiafirstlife.com அல்லது உங்கள் நிதி ஆலோசகரைத் தொடர்பு கொள்ளவும்.

கிரேஸ் பிரீயட் முடிவதற்குள் பிரீமியம் செலுத்தப்படாவிட்டால் மற்றும் பாலிசி எந்த சரண்டர் வேல்யூவும் பெறவில்லை என்றால், பாலிசி லேப்ஸ் ஆகிவிடும். அனைத்து நன்மைகளும் நிறுத்தப்படும், மேலும் பாலிசியின் கீழ் எந்த நன்மையும் செலுத்தப்படாது.

பாலிசியின் கீழ் ஆபத்து தொடங்கிய நாள் அல்லது பாலிசி ரிவைவல் செய்யப்பட்ட தேதி முதல் பொருந்தக்கூடிய 12 மாதங்களுக்குள் ஆயுள் காப்பீடு செய்யப்பட்டவர் தற்கொலை காரணமாக இறந்தால், பாலிசிதாரரின் நாமினி அல்லது பயனாளி இறப்பு தேதி வரை செலுத்திய மொத்த பிரீமியத்தின் 80% அல்லது இறப்பு தேதியில் கிடைக்கும் சரண்டர் வேல்யூவில் எது அதிகமாக இருந்தாலும் அதனைப் பெற உரிமை உண்டு.

மோசடி/தவறான அறிக்கைகள், அவ்வப்போது திருத்தப்படும் காப்பீட்டுச் சட்டம் 1938 இன் பிரிவு 45 இன் விதிகளின்படி கையாளப்படும்.

அவ்வப்போது திருத்தப்படும் காப்பீட்டுச் சட்டம் 1938 இன் பிரிவு 45 கூறுகிறது:

1) பாலிசி வெளியிடப்பட்ட தேதி, அல்லது ரிஸ்க் தொடங்கிய தேதி, அல்லது பாலிசி ரிவைவல் செய்யப்பட்ட தேதி, அல்லது பாலிசிக்கு ரைடர் வழங்கப்பட்ட தேதி - எது பிந்தையதோ அந்தத் தேதியிலிருந்து மூன்று ஆண்டுகள் முடிந்த பிறகு, எந்தவொரு ஆயுள் காப்பீட்டு பாலிசியும் எந்த காரணத்தினாலும் கேள்விக்குள்ளாக்கப்படாது.

2) மோசடி காரணத்தால், லைஃப் இன்சூரன்ஸ் பாலிசி வெளியிடப்பட்ட தேதி, அல்லது ரிஸ்க் தொடங்கிய தேதி, அல்லது பாலிசி ரிவைவல் செய்யப்பட்ட தேதி, அல்லது பாலிசிக்கு ரைடர் வழங்கப்பட்ட தேதி – எது பிந்தையதோ, அதிலிருந்து மூன்று ஆண்டுகளுக்குள் எந்த நேரத்திலும் கேள்விக்குறியாக்கப்படலாம்: ஆனால், இன்சூரர் அத்தகைய முடிவு எதற்கு அடிப்படையாக உள்ளது என்பதற்கான காரணங்கள் மற்றும் ஆதாரங்களை எழுத்துப்பூர்வமாக காப்பீடு செய்யப்பட்டவருக்கு அல்லது அவரது சட்டப் பிரதிநிதிகள், நாமினிகள் அல்லது ஒதுக்கீட்டாளர்களுக்கு தெரிவிக்க வேண்டும்.

3) துணைப்பிரிவு (2) இல் உள்ள எதுவும் பொருட்படுத்தப்படாமலே, இன்சூரர் ஒரு முக்கியமான உண்மையைத் தவறாகக் கூறியிருப்பது அல்லது மறைத்திருப்பது அவரது அறிவும் நம்பிக்கையும் படி உண்மையானது என்று காப்பீடு செய்யப்பட்டவர் நிரூபித்தால் அல்லது அந்த உண்மையை மறைக்க நோக்கம் இல்லை என்பதை நிரூபித்தால் அல்லது அத்தகைய தவறான அறிக்கை அல்லது மறைவு காப்பீட்டாளருக்கு முன்னதாகத் தெரிந்திருந்தால், எந்தவொரு காப்பீட்டாளரும் மோசடியின் அடிப்படையில் லைஃப் இன்சூரன்ஸ் பாலிசியை மறுக்க முடியாது: ஆனால் மோசடி ஏற்பட்டால், பாலிசிதாரர் உயிருடன் இல்லாத பட்சத்தில், பொய் நிரூபிப்பது பயனாளிகளின் பொறுப்பாகும்.

4) லைஃப் இன்சூரன்ஸ் பாலிசியானது, பாலிசி வழங்கப்பட்ட தேதி, அல்லது ரிஸ்க் தொடங்கிய தேதி, அல்லது பாலிசி ரிவைவல் செய்யப்பட்ட தேதி, அல்லது பாலிசிக்கு ரைடர் வழங்கப்பட்ட தேதி ஆகியவற்றில் எது பிந்தையதோ அந்தத் தேதியிலிருந்து மூன்று ஆண்டுக்குள், காப்பீடு செய்யப்பட்டவரின் ஆயுட்கால எதிர்பார்ப்பிற்கான முக்கியமான உண்மையைக் குறிக்கும் எந்தவொரு அறிக்கையோ அல்லது மறைப்பதோ, பாலிசி வழங்கப்பட்ட அல்லது ரிவைவல் செய்யப்பட்ட அல்லது ரைடர் வழங்கப்பட்ட முன்மொழிவு அல்லது பிற ஆவணங்களில் தவறாகச் செய்யப்பட்டது என்ற அடிப்படையில் கேள்விக்குறியாகலாம்: காப்பீட்டாளர், லைஃப் இன்சூரன்ஸ் பாலிசியை நிராகரிப்பதற்கான அத்தகைய முடிவின் காரணங்கள் மற்றும் ஆதாரங்களை, எழுத்துப்பூர்வமாக காப்பீடு செய்யப்பட்டவருக்கு அல்லது அவரின் சட்டப்பூர்வ பிரதிநிதிகள், நாமினிகள் அல்லது ஒதுக்கீட்டாளர்களுக்கு அறிவிக்க வேண்டும்: மேலும், மோசடியின் அடிப்படையில் அல்லாமல், தவறான அறிக்கை அல்லது முக்கியமான உண்மையை மறைத்ததின் அடிப்படையில் பாலிசி நிராகரிக்கப்பட்டால், நிராகரிக்கப்பட்ட தேதி வரை சம்பந்தப்பட்ட பாலிசியில் சேகரிக்கப்பட்ட பிரீமியங்கள், அந்த நிராகரிப்பு தேதியிலிருந்து 90 நாட்களுக்குள் காப்பீடு செய்யப்பட்டவர் அல்லது அவரின் சட்டப்பூர்வ பிரதிநிதிகள், நாமினிகள் அல்லது ஒதுக்கீட்டாளர்களுக்கு வழங்கப்படும்.

5) இந்தப் பிரிவில் உள்ள எதுவும், காப்பீட்டாளருக்கு வயதுச் சான்றிதழ் கோருவதற்கு உரிமை இருந்தால், எந்த நேரத்திலும் அதனைக் கோருவதை தடுக்கும் விதமாக இருக்காது. மேலும், ஆயுள் காப்பீடு செய்யப்பட்டவரின் வயது முன்மொழிவில் தவறாகக் குறிப்பிடப்பட்டுள்ளதாக அடுத்தடுத்த ஆதாரங்கள் வெளிப்பட்டால், அதன்படி பாலிசி விதிமுறைகள் மாற்றப்பட்டாலும், எந்த பாலிசியும் கேள்விக்குறியாகக் கருதப்படாது.

ஃப்ரீ லுக் பிரீயடுக்குள் உங்கள் பாலிசியை நீங்கள் ரிட்டர்ன் செய்யலாம்;

நீங்கள் எந்தவொரு பாலிசி விதிமுறைகள் மற்றும் நிபந்தனைகளுக்கும் உடன்படவில்லை என்றால், பாலிசியின் விதிமுறைகள் மற்றும் நிபந்தனைகளை மதிப்பாய்வு செய்ய உங்களுக்கு ஆப்ஷன் உள்ளது, மேலும் அந்த விதிமுறைகள் அல்லது நிபந்தனைகளில் ஏதேனும் ஒன்றை நீங்கள் ஏற்கவில்லை என்றால், பாலிசியைப் பெற்ற நாளிலிருந்து 15 நாட்களுக்குள் உங்கள் ஆட்சேபனைக்கான காரணங்களைக் குறிப்பிட்டு, பாலிசியை ரத்து செய்வதற்காக இன்சூரரிடம் ரிட்டர்ன் அனுப்பும் ஆப்ஷன் உங்களுக்கு உள்ளது. டிஸ்டன்ஸ் மார்க்கெட்டிங் அல்லது மின்னணு முறையில் வாங்கப்பட்ட பாலிசிகளுக்கான ஃப்ரீ-லுக் பிரீயட் 30 நாட்கள் ஆகும்.

உங்கள் பாலிசியை ரத்து செய்யும்போது உங்களுக்கு ஏதேனும் ரீஃபண்டு கிடைக்குமா?

ஆம். நீங்கள் செலுத்திய பிரீமியத்தில் இருந்து கீழ்க்கண்டவற்றை கழித்துச் சமமான தொகையை நாங்கள் ரீஃபண்டாக தருவோம்

செலுத்திய பிரீமியம்

லெஸ் i. பாலிசி அமலில் இருந்த காலத்திற்கான ப்ரோ-ரேட்டா ரிஸ்க் மற்றும் ரைடர் பிரீமியம், (ஏதேனும் இருந்தால்).

லெஸ் ii. செலுத்தப்பட்ட ஏதேனும் முத்திரை வரி

ப்ரோ-ரேட்டா ரிஸ்க் பிரீமியம்

என்பது காப்பீட்டுக் காலத்திற்கான விகிதாசார அடிப்படையிலான ரிஸ்க் பிரீமியம் ஆகும். டிஸ்டன்ஸ் மார்க்கெட்டிங் என்பது பின்வரும் முறைகள் மூலம் காப்பீட்டுத் தயாரிப்புகளின் ஒவ்வொரு வேண்டுகோள் (லீட் ஜெனரேஷன் உட்பட) மற்றும் விற்பனையையும் உள்ளடக்கியது: (i) தொலைபேசி அழைப்பு; (ii) குறுஞ்செய்தி சேவை (SMS); (iii) மின்னஞ்சல், இணையம் மற்றும் இன்டராக்டிவ் டெலிவிஷன் (DTH) போன்ற மின்னணு முறை; (iv) நேரடி அஞ்சல் மற்றும் செய்தித்தாள் & பத்திரிகை செய்திகள் போன்ற காகித முறை; மற்றும், (v) நேரில் இல்லாத பிற எந்த தொடர்பு வழிகளிலும் வேண்டுகோள் விடுத்தல்.

நம் கனவுகளுக்கு ஆதரவாக இரண்டாவது வருமான ஆதாரம் இருந்தால் அது அற்புதம் அல்லவா? உங்கள் கனவுகளை நனவாக்குவதற்கான ஒரு வழி இங்கே உள்ளது, இங்கு நீங்கள் 1வது மாத இறுதியில் இருந்து வருமானம் ஈட்டத் தொடங்கலாம்.

உங்கள் முதலீட்டில் 7 மடங்கு லாபம் பெற வழி இருக்கிறதா என்று யோசிக்கிறீர்களா? உங்கள் தேடல் இங்கே முடிகிறது! இந்த ஒற்றை கட்டணத் திட்டத்தின் மூலம், உங்கள் நிதி இலக்குகளை அடையலாம்.

அறிவு மையம்

அனைத்தையும் பார்க்கவும்

Put your knowledge of India to the test