ప్రవేశము వద్ద వయస్సు

- Answer

-

కనీస ప్రవేశ వయస్సు

- 20 సంవత్సరాల పాలసీ అవధి కొరకు 1 నెల

- 15 సంవత్సరాల పాలసీ అవధి కొరకు 3 సంవత్సరాలు

గరిష్ట ప్రవేశ వయస్సు

- 55 సంవత్సరాలు

మీకు సరియైన సమయమేదో మాకు తెలియజేయండి.

జీవిత బీమా కొనడానికి ఒక నిపుణుడిని అడగండి

మీ కుటుంబ భవిష్యత్తుకు మీరు ప్రాధాన్యత ఇస్తున్నారని తెలుసుకోవడం పట్ల మేము సంతోషిస్తున్నాము. అత్యుత్తమ బీమా ప్లానును కనుక్కోవడంలో మా జీవిత బీమా నిపుణుడు మీకు సహకరిస్తారు. ఒక కాల్ షెడ్యూల్ చేసుకోవడానికై, దయచేసి ఈ క్రింది వివరాలలో కొన్నింటిని తెలియజేయండి.

మగ

ఆడ

ఇతరము

మీ వివరాలను సమర్పించినందుకు ధన్యవాదాలు

మా సేవలను మెరుగుపరచడానికి మరియు పెంపొంచడానికి మాకు సహాయపడటంలో మీ సలహాసూచనలు కీలకమైన పాత్రను పోషిస్తాయి.

ఈ ప్లాన్ ఎలా పని చేస్తుంది?

12 సంవత్సరాలు

12 సంవత్సరాలు

బోర్డు-ఆమోదిత అండర్రైటింగ్ పాలసీకి లోబడి ఎటువంటి పరిమితీ లేదు

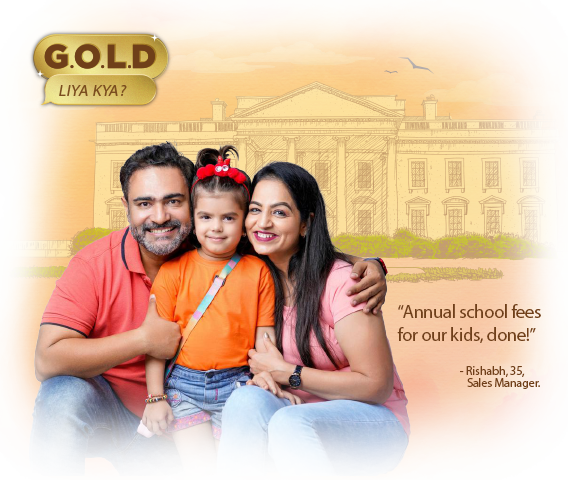

ఇండియాఫస్ట్ లైఫ్ నుండి వ్యక్తులు ఎలా ప్రయోజనం పొందారు

అంతరాయం లేని ఆన్బోర్డింగ్ ప్రక్రియ

ఆన్బోర్డింగ్ ప్రక్రియ నుండి సమీకృతమైన వైద్య పరీక్షల వరకూ, నాకు అంతరాయం లేని ప్రయాణం జరిగేలా ఇండియాఫస్ట్ లైఫ్ చూసుకొంది. నేను కొనుగోలు చేసిన ప్లాన్ యొక్క ఫీచర్లు భవిష్యత్తు కోసం నాకు మనశ్శాంతిని అందిస్తూ నా ఆకాంక్షల మేరకు ఉన్నాయి

మోహిత్ అగర్వాల్

(ముంబా, 21వ తేదీ, మార్చ్ 2024)

ఇండియాఫస్ట్ లైఫ్ నుండి వ్యక్తులు ఎలా ప్రయోజనం పొందారు

ఆహ్లాదకరమైన ఆన్లైన్ కొనుగోలు అనుభవం

ఇండియాఫస్ట్ లైఫ్ వారి జీవిత-బీమా పాలసీ కొనుగోలు చేయడం అనేది నాకు ఆహ్లాదకరమైన ప్రయాణముగా ఉండినది. కంపెనీ ప్రతినిధితో విసుగు లేని స్వభావముతో కూడిన సంభాషణ ఒక గొప్ప అనుభూతి మరియు అది వారి పాలసీ ప్లానులలో తప్పనిసరిగా ఉండాల్సిన ఫీచర్లను కలిగి ఉంది

సత్యం నాగ్వేకర్

(ముంబై, 22వ తేదీ మార్చ్ 2024)

ఇండియాఫస్ట్ లైఫ్ నుండి వ్యక్తులు ఎలా ప్రయోజనం పొందారు

నా ఆర్థిక ప్రయాణములో నమ్మకమైన తోడు

ఇండియాఫస్ట్ లైఫ్ యొక్క రేడియంట్ స్మార్ట్ ఇన్వెస్ట్ ప్లాన్ పూర్తిగా నా హృదయాన్ని గెలుచుకొంది! అది నా ఆర్థిక ప్రయాణములో నమ్మకమైన తోడును కలిగి ఉన్నట్లనిపించింది. దీని అనుకూలమైన నిధి మార్పిడి ఐచ్చికాలతో, నేను నా పెట్టుబడులను నేను ఊహించిన విధంగా రూపొందించుకోగలిగాను. కేవలం ఒక సంవత్సరంలోనే, నేను నా పెట్టుబడులపై గణనీయంగా 20% రాబడులను చూడగలిగాను. ఆన్బోర్డింగ్ బృందము నుండి నాకు లభించిన మద్దతు, నన్ను నిజంగా పట్టించుకొని తోడ్పాటు అందించినట్లు అనిపించేలా ఎంతో అద్భుతంగా ఉండినది

పౌలోమీ బెనర్జీ

కోల్కతా 21వ త్యేదీ మార్చ్ 2024)

ఇండియాఫస్ట్ లైఫ్ మహాజీవన్ ప్లస్ ప్లాన్ అనేది ప్రత్యేకమైన సేవింగ్స్ మరియు జీవిత బీమా ప్లాన్ వంటిది. ఇది ఒక రకమైన జీవిత బీమా మనీబ్యాక్ ఎండోమెంట్ ప్లాన్, ఇక్కడ మీరు కేవలం 12 సంవత్సరాలు మాత్రమే చెల్లించాల్సి ఉంటుంది, ఐతే ఇది మిమ్మల్ని సుదీర్ఘ కాలం పాటు – 15 లేదా 20 సంవత్సరాల పాటు రక్షణ కల్పిస్తూ ఉంటుంది.

ఈ మనీ-బ్యాక్ ప్లాన్లోని అత్యంత ముఖ్యమైన అంశం ఏమిటంటే, ఒక ప్రీమియం చెల్లింపు తప్పిపోయినప్పటికీ సైతమూ లైఫ్ కవర్ ప్రయోజనం కొనసాగుతూనే ఉంటుంది. అప్పటికీ పాలసీదారు కుటుంబానికి ఎలాంటి అంతరాయం లేకుండా ఒక సంవత్సరం పాటు రక్షణ ఉండేలా ఇది నిర్ధారిస్తుంది. అదనంగా, ఈ పాలసీ అవధి అంతటా బహుళ మనీ-బ్యాక్ చెల్లింపులను కలిగి ఉంటుంది, అది ఏవైనా లిక్విడిటీ అవసరాలను తీర్చడంలో సహాయపడుతుంది.

ఎప్పటికప్పుడు కాలానుగుణంగా సవరించబడే బీమా చట్టము, 1938 యొక్క సెక్షన్ 41, ఇలా చెబుతుంది:

| ప్రాతిపదిక | వివరాలు | ||

|---|---|---|---|

| ప్రవేశము వద్ద కనీస వయస్సు | 1 నెలలు | 20 సంవత్సరాల పాలసీ అవధి కొరకు | |

| 3 సంవత్సరాలు | 15 సంవత్సరాల పాలసీ అవధి కొరకు | ||

| ప్రవేశము వద్ద గరిష్ట వయస్సు | 55 సంవత్సరాలు | ||

| మెచ్యూరిటీలో కనీస వయస్సు | 20 సంవత్సరాలు | 20 సంవత్సరాల పాలసీ అవధి కొరకు | |

| 18 సంవత్సరాలు | 15 సంవత్సరాల పాలసీ అవధి కొరకు | ||

| మెచ్యూరిటీలో గరిష్ట వయస్సు | 75 సంవత్సరాలు | ||

| ప్రీమియం చెల్లింపు అవధి | 12 సంవత్సరాలు | ||

| పాలసీ కాలవ్యవధి | 15 సంవత్సరాలు, 20 సంవత్సరాలు | ||

| మెచ్యూరిటీపై హామీ ఇవ్వబడే భరోసా సొమ్ము | కనిష్టం | గరిష్టం | |

| ప్రవేశము వద్ద వయస్సు | మొత్తము | బోర్డు ఆమోదించిన అండర్రైటింగ్ పాలసీకి లోబడి ఎటువంటి పరిమితీ లేదు | |

50 సంవత్సరాల వరకు 51 సంవత్సరాల నుండి 55 సంవత్సరాల వరకు |

రు. 2,18,880 | ||

| మరణంపై భరోసా సొమ్ము | కనిష్టం | కనిష్టం | |

| ప్రవేశము వద్ద వయస్సు | మొత్తము | బోర్డు ఆమోదించిన అండర్రైటింగ్ పాలసీకి లోబడి ఎటువంటి పరిమితీ లేదు | |

50 సంవత్సరాలు 51 వరకు55 సంవత్సరాల వరకు | రు. 1,20,000 రు. 2,40,000 | ||

| ప్రీమియం (రు.) | కనిష్టం | ప్రీమియం (రు.) | |

| ప్రవేశ సమయములో వయస్సు 50 సంవత్సరాలు లేదా తక్కువ | ప్రవేశ సమయములో వయస్సు 50 సంవత్సరాలు పైన | బోర్డు ఆమోదించిన అండర్రైటింగ్ పాలసీకి లోబడి ఎటువంటి పరిమితీ లేదు | |

| సంవత్సరానికి రు. 12,000 | సంవత్సరానికి రు. 24,000 | ||

| ₹ 6,143 అర్ధ సంవత్సరానికి | సంవత్సరానికి రు. 24,000 | ||

| ₹ 6,143 అర్ధ సంవత్సరానికి | మూడు నెలలకు రు. 6,216 | ||

| నెలకు రు. 1,044 | నెలకు రు. 2,088 | ||

| ప్రీమియము చెల్లింపు రూపాలు మరియు ఆ రూపాలకు సంబంధించిన అంశాలు | ప్రీమియం అంతరము | వార్షిక ప్రీమియముపై వర్తింపు చేయబడే అంశము | |

| అర్ధ - సంవత్సరం వారీ | 0.5119 | ||

| మూడు నెలలకు ఒక మారు | 0.2590 | ||

| నెలవారీగా | 0.0870 | ||

గమనిక:

ఈ పాలసీలో మీరు కాలానుగతమైన మనీ బ్యాక్ అందుకుంటారు. మీరు పాలసీ అవధి సందర్భంగా 3వ, 7వ మరియు 11వ పాలసీ సంవత్సరం చివరిలో వార్షికం చేయబడిన ప్రీమియం యొక్క 103% చెల్లింపులను అందుకుంటారు. మెచ్యూరిటీ మరియు జీవించియున్న ప్రయోజనాలు జీవిత భరోసా పొందిన వ్యక్తి జీవించి ఉండటం మరియు పాలసీ అమలులో ఉండటానికి లోబడి ఉంటాయి.

ఔను, ఈ పాలసీ క్రింద మీరు ఒక లోన్ సౌకర్యము నుండి ప్రయోజనం పొందవచ్చు.

ఏ సమయములోనైనా మీరు పొందగలిగిన లోన్ మొత్తము అప్పటి సరెండర్ విలువపై ఆధారపడి ఉంటుంది. అందుబాటులోని సరెండర్ మొత్తంలో 80% వరకూ మీరు ఒక లోన్ మొత్తాన్ని పొందవచ్చు. కనీస లోన్ మొత్తము రు.1,000 లుగా ఉండాలి. మేము సంవత్సరానికి 9% రేటుతో సామాన్య వడ్డీని విధిస్తాము, అది ఐఆర్డిఎఐ ఆమోదానికి లోబడి మాచే ఎప్పటికప్పుడు సమయానుగుణంగా మార్పు చేయబడవచ్చు. కూడగట్టుకుపోయిన వడ్డీతో పాటుగా లోన్ అసలు మొత్తం సరెండర్ విలువను మించిపోయినప్పుడు, పాలసీ నిర్బంధంగా సరెండర్ చేయబడుతుంది మరియు వడ్డీతో పాటు బాకీ పడి ఉన్న లోన్ సరెండర్ రాబడి నుండి వసూలు చేసుకోబడుతుంది. అమలులో ఉన్న మరియు పెయిడ్-అప్ పాలసీలకు ఈ తప్పనిసరి సరెండర్ వర్తించబోదు.

అమలులో కొనసాగుతున్న మరియు పూర్తిగా చెల్లించబడిన పాలసీలు కాకుండా ఇతర పాలసీల కోసం, ఒకవేళ బకాయి ఉన్న లోన్ వడ్డీతో పాటు సరెండర్ విలువలో 90% కి మించి ఉంటే, లోన్ని పాక్షికంగా లేదా పూర్తిగా తిరిగి చెల్లించవలసిందిగా పాలసీదారుకు కంపెనీ నోటీసును పంపిస్తుంది. నోటీసు అందిన తదనంతరం లోన్ని తిరిగి చెల్లించనట్లయితే, ఏవైనా ప్రయోజనాలను చెల్లించడానికి ముందు వాటిని మేము వడ్డీతో సహా బకాయి ఉన్న లోన్ కు సర్దుబాటు చేస్తాము. బకాయి ఉన్న లోన్ ని వడ్డీతో సహా వసూలు చేసుకున్న మీదట, మిగిలిన ప్రయోజనం ఏదైనా ఉంటే, అది చెల్లించబడుతుంది.

ఒకవేళ పాలసీ చెల్లించబడే-విలువను పొందినట్లయితే మీ పాలసీ జీవిత వర్తింపు కొనసాగుదల ప్రయోజనాన్ని కలిగి ఉంటుంది.

ఈ ప్రయోజనం క్రింద; మీ పాలసీ పెయిడ్-అప్ విలువను సాధించిన తర్వాత ఒక పాలసీ సంవత్సరానికి మీరు ప్రీమియం చెల్లించడం తప్పినట్లయితే; అమలులో ఉన్న పాలసీ ప్రకారం "మొదటి చెల్లించని ప్రీమియం" తేదీ నుండి ఒక సంవత్సరం పాటు పాలసీ క్రింద మరణ ప్రయోజనాలు కొనసాగుతాయి.

పాలసీదారు "మొదటి చెల్లించబడని ప్రీమియం" తేదీ నుండి ఒక సంవత్సరం లోపు పునరుద్ధరణ వడ్డీ రేటుతో సహా బాకీ ఉన్న ప్రీమియమును చెల్లిస్తే, "జీవిత వర్తింపు కొనసాగుదల ప్రయోజనం" యొక్క ప్రయోజనాన్ని మరింత పొడిగించుకునే అవకాశం ఉంటుంది. అట్టి చెల్లింపుపై, సవరించబడిన "మొదటి చెల్లించబడని ప్రీమియం" తేదీ నుండి ఒక సంవత్సరం పాటు జీవిత వర్తింపు కొనసాగే ప్రయోజనం వర్తిస్తుంది. ఒకవేళ మీరు "మొదటి చెల్లించబడని ప్రీమియం" తేదీ నుండి 12 నెలల లోపున బాకీ ప్రీమియమును చెల్లించకపోతే, అప్పుడు తగ్గించబడిన పెయిడ్-అప్ పాలసీకి పాలసీ మార్పిడి చేయబడుతుంది. సింపుల్ రివర్షనరీ బోనస్, ఒకవేళ ప్రకటించబడి ఉంటే, లైఫ్ కవర్ కొనసాగింపు వ్యవధిలో వడ్డీతో పాటు ఏవైనా బకాయీ ఉన్న అన్ని ప్రీమియం(ల)ను అందుకోకపోతే అది కూడగట్టబడదు.

లైఫ్ కవర్ కొనసాగింపు వ్యవధి ముగింపులో, మీరు వినియోగించుకోవడానికి ఈ క్రింది ఐచ్ఛికాలను కలిగి ఉంటారు -

చెల్లించబడని మొదటి ప్రీమియం తేదీ నుండి ఒక సంవత్సరం లైఫ్ కవర్ కొనసాగింపు వ్యవధిలో జీవిత భరోసా పొందిన వ్యక్తి మరణించిన సందర్భంలో మరణ ప్రయోజనం నుండి బకాయి ఉన్న (మరణం సంభవించిన తేదీకి ముందు) ప్రీమియం(ల) కంతులు అన్నింటినీ మేము తగ్గించుకుంటాము.

చెల్లించబడని మొదటి రెగ్యులర్ ప్రీమియము యొక్క గడువు తేదీ నుండి 5 సంవత్సరాల లోపున, ఐతే పాలసీ అవధి గడువు తీరే ముందే మీరు మీ పాలసీని పునరుద్ధరణ చేసుకోవచ్చు–

i. వడ్డీతో పాటు చెల్లించబడని ప్రీమియములన్నింటినీ చెల్లించడం; మరియు

ii. బోర్డ్ ఆమోదించిన పూచీకత్తు విధానం ప్రకారం, అవసరమైతే, ఆరోగ్యానికి సంబంధించి సంతృప్తికరమైన నిరూపణను అందించడం. మెడికల్స్ యొక్క ఖర్చు, ఏదైనా ఉంటే, దానిని పాలసీదారు భరిస్తారు.

మా బోర్డు ఆమోదించిన అండర్ రైటింగ్ పాలసీకి అనుగుణంగా మాత్రమే ల్యాప్స్ అయిన పాలసీ దాని ప్రయోజనాలన్నిటితో పాటుగా పునరుద్ధరించబడుతుంది. ఒకవేళ పాలసీ పునరుద్ధరించబడితే, అప్పుడు అమలులో ఉన్న పాలసీకి సంబంధించిన పాలసీ నిబంధనలు మరియు షరతుల ప్రకారం అన్ని ప్రయోజనాలు పునరుద్ధరించబడతాయి.

గమనిక: ప్రీమియం చెల్లింపులో జాప్యం కొరకు విధించబడే ప్రస్తుత వడ్డీ రేటు సంవత్సరానికి 7.70% గా ఉంది, ఇది కాలానుగుణంగా సవరించబడవచ్చు. పునరుద్ధరణ వడ్డీ రేటు యొక్క లెక్కింపు ప్రాతిపదికలో ఏదైనా మార్పు ఐఆర్డిఎఐ నుండి ముందస్తు ఆమోదమునకు లోబడి ఉంటుంది

మీ పాలసీ యొక్క పూర్తి ప్రయోజనాలను ఆనందించడానికి గాను మీ పాలసీని కొనసాగించడం మంచిదని సలహా ఇవ్వబడుతుంది. అయినప్పటికీ, కొన్ని నిర్దిష్ట పరిస్థితులలో మీరు మీ పాలసీని సరెండర్ చేయాల్సి వస్తుందని మేము అర్థం చేసుకుంటాము. మొదటి రెండు పూర్తి సంవత్సరాల ప్రీమియములను చెల్లించిన తర్వాత పాలసీ సరెండర్ విలువను పొందుతుంది.

సరెండర్ చేయబడిన సమయములో హామీ ఇవ్వబడిన సరెండర్ విలువ (GSV) లేదా ప్రత్యేక సరెండర్ విలువ (SSV) కంటే ఎక్కువ సొమ్ము చెల్లించబడుతుంది. చెల్లించవలసియున్న సరెండర్ విలువ పాలసీ అవధి మరియు సరెండర్ చేసిన పాలసీ సంవత్సరాన్ని బట్టి మారుతుంటుంది. జీఎస్వీ కారకాంశములు పాలసీ సరెండర్ చేయబడిన సంవత్సరం మరియు పాలసీ అవధిపై ఆధారపడి ఉంటాయి.

గ్యారెంటీడ్ సరెండర్ విలువ (జీఎస్వీ) ప్రీమియం * మొత్తం చెల్లించిన ప్రీమియం కోసం జీఎస్వీ కారకంగా ఉంటుంది ప్లస్సింపుల్ రివర్షనరీ బోనస్ కోసం జీఎస్వీ కారకాంశము * ఆర్జిత సింపుల్ రివర్షనరీ బోనస్, ప్రకటించబడి ఉంటే, ఏదైనా ఉంటే సరెండర్ తేదీ వరకు చెల్లించబడిన జీవించియున్న ప్రయోజనాలన్నింటి మొత్తమును తగ్గించుకొని.

ప్రత్యేక సరెండర్ విలువ ఇలా ఉంటుంది {(చెల్లించిన ప్రీమియంల మొత్తం సంఖ్య/పాలసీ అవధిలో చెల్లించాల్సిన ప్రీమియంల మొత్తం సంఖ్య) * (మెచ్యూరిటీపై గ్యారంటీడ్ భరోసా సొమ్ము ప్లస్ పాలసీ క్రింద ఉన్న జీవించియున్న ప్రయోజనాలన్నింటి మొత్తము)

ప్లస్ ఆర్జిత సింపుల్ రివర్షనరీ బోనస్ (ప్రకటించి ఉంటే)} సరెండర్ సమయంలో అమలులో ఉన్న ఎస్ఎస్వి కారకంతో గుణించి, మైనస్ సరెండర్ తేదీ వరకు చెల్లించిన జీవించియున్న ప్రయోజనాలన్నింటి మొత్తము.

సరెండర్ విలువ ఎస్ఎస్వి మరియు జీఎస్వీ కంటే అధికంగా ఉంటుంది, అక్కడ ఎస్ఎస్వి అనేది పైన పేర్కొన్న విధంగా గణించబడుతుంది ప్లస్ టెర్మినల్ బోనస్ (ప్రకటించి ఉంటే).

ప్రీమియం చెల్లింపు వ్యవధి పూర్తయిన తర్వాత పాలసీదారు పాలసీని సరెండర్ చేసినట్లయితే మాత్రమే టెర్మినల్ బోనస్, ప్రకటించబడి ఉంటే, చెల్లించబడుతుంది.

జిఎస్వి కారకాంశములు అనుబంధం-బి లో కనబరచబడ్డాయి.

మీరు మీ పాలసీని ఫ్రీ-లుక్ వ్యవధి లోపున తిరిగి ఇవ్వవచ్చు; మీరు ఏవైనా పాలసీ నిబంధనలు మరియు షరతులకు అంగీకరించని పక్షములో, మీరు పాలసీ యొక్క నిబంధనలు మరియు షరతులను సమీక్షించే ఐచ్ఛికం కలిగి ఉంటారు మరియు ఆ నిబంధనలు లేదా షరతుల్లో దేనినైనా మీరు అంగీకరించని పక్షములో పాలసీని అందుకున్న తేదీ నుండి 15 రోజుల లోపున మీ అభ్యంతరాలకు కారణాలను తెలియజేస్తూ పాలసీని దాని రద్దు కోసం బీమాదారుకు తిరిగి ఇచ్చే అవకాశం మీకు ఉంటుంది. సుదూర మార్కెటింగ్ లేదా ఎలక్ట్రానిక్ రూపము ద్వారా కొనుగోలు చేసిన పాలసీల కొరకు ఫ్రీ - లుక్ వ్యవధి 30 రోజులుగా ఉంటుంది.

మీ పాలసీని మీరు రద్దు చేసుకున్నప్పుడు మీరు ఏదైనా రీఫండ్ పొందారా?

ఔను. మేము చెల్లించిన ప్రీమియమునకు సమానమైన మొత్తమును తిరిగి చెల్లిస్తాము.

దీనిని తగ్గించుకోండి: i. పాలసీ అమలులో ఉన్న కాలావధికి గాను ప్రో-రేటా రిస్క్ ప్రీమియం మరియు రైడర్ ప్రీమియం, ఏదైనా ఉంటే.

ii ని తగ్గించుకోండి. చెల్లించబడిన ఏదేని స్టాంప్ డ్యూటీ

iii ని తగ్గించుకొని. వైద్య పరీక్షపై చేయబడిన ఖర్చులు, ఏవైనా ఉంటే.

ప్రొ-రేటా రిస్క్ ప్రీమియం అనేది వర్తింపు యొక్క వ్యవధికి అనుపాతపు రిస్క్ ప్రీమియం అయిన చోట

సుదూర మార్కెటింగ్ యందు విజ్ఞాపన యొక్క ప్రతీ చర్య (లీడ్ జనరేషన్తో సహా) మరియు ఈ క్రింది రూపాల ద్వారా బీమా ఉత్పత్తుల విక్రయం యొక్క ప్రతి కార్యాచరణ చేరి ఉంటుంది: (i) వాయిస్ రూపం, ఇందులో టెలిఫోన్ చేయడం ఉంటుంది; (ii) సంక్షిప్త సందేశ సేవ (SMS); (iii) ఎలక్ట్రానిక్ రూపం, ఇందులో ఇ-మెయిల్, ఇంటర్నెట్ మరియు ఇంటరాక్టివ్ టెలివిజన్ (DTH); (iv) నేరుగా తపాలా మెయిల్ మరియు వార్తాపత్రిక మరియు మ్యాగజైన్ చేర్పులను కలిగి ఉండే భౌతిక రూపం; మరియు, (v) స్వయంగా కాకుండా ఏదైనా ఇతర కమ్యూనికేషన్ మార్గాల ద్వారా విజ్ఞాపన.

అవును, మీరు పాలసీలో ఈ క్రింది రైడర్ల కొరకు ఎంచుకోవచ్చు.

A. ఇండియాఫస్ట్ లైఫ్ వైవర్ ఆఫ్ ప్రీమియం (WOP) రైడర్ (యుఐఎన్: 143B017V01)

B. ఇండియాఫస్ట్ టర్మ్ రైడర్ (యుఐఎన్:143B001V02)

ఇండియాఫస్ట్ లైఫ్ వైవర్ ఆఫ్ ప్రీమియం రైడర్

ఈ రైడర్ ని మీరు ఎంచుకున్నప్పుడు, ఒకవేళ పాలసీదారు / బీమా పొందిన వ్యక్తి గనక రైడర్ ఐచ్ఛికం క్రింద పేర్కొనబడినట్లుగా మరణం, ప్రమాద కారణంగా సంపూర్ణ శాశ్వత అంగ వైకల్యం లేదా క్లిష్ట అస్వస్థతను అనుభవించిన పక్షములో, మీ బేస్ పాలసీ యొక్క భవిష్యత్ ప్రీమియములు మాఫీ చేయబడటం ద్వారా మీకు మద్దతును ఇస్తుంది. పాలసీదారు/ జీవిత భరోసా పొందిన వ్యక్తి కొరకు ఆప్షన్లు ఈ దిగువ కనబరచిన విధంగా ఉన్నాయి..

| ఆప్షన్ | ప్రయోజనం |

|---|---|

| మరణంపై ప్రీమియం వైవర్ | ఈ ఆప్షన్, రైడర్ మరియు బేస్ పాలసీ అమలులో ఉన్నందుకు లోబడి, పాలసీదారు యొక్క మరణంపై బేస్ పాలసీ కింద బాకీ పడిన మరియు చెల్లించాల్సిన అన్ని భవిష్యత్ ప్రీమియంలను వేవ్ చేయడం యొక్క ప్రయోజనాన్ని అందిస్తుంది (బేస్ పాలసీ క్రింద జీవిత భరోసా పొందిన వ్యక్తి మరియు పాలసీదారు వేర్వేరు వ్యక్తులు అయినప్పుడు మాత్రమే). |

| ప్రమాదవశాత్తు సంపూర్ణ శాశ్వత వైకల్యం లేదా క్లిష్టమైన అస్వస్థత (రోగ నిర్ధారణ) పై ప్రీమియం యొక్క వైవర్ | ఈ ఆప్షన్, ఈ క్రింది ఘటనలలో ఏదైనా ఒకటి లేదా ఏకకాలంలో జరగడంపై బేస్ పాలసీ క్రింద బాకీ పడిన మరియు చెల్లించాల్సిన అన్ని భవిష్యత్ ప్రీమియంలను వేవ్ చేయడం యొక్క ప్రయోజనాన్ని అందిస్తుంది; రైడర్ జీవిత భరోసా పొందిన వ్యక్తి యొక్క ప్రమాదవశాత్తు సంపూర్ణ శాశ్వత వైకల్యం లేదా రైడర్ మరియు బేస్ పాలసీ అమలులో ఉన్నందుకు లోబడి రైడర్ క్రింద కవర్ చేయబడే ఏదైనా ఒక క్లిష్టమైన అనారోగ్యంతో బాధపడుతున్న రైడర్ జీవిత భరోసా పొందిన వ్యక్తి యొక్క నిర్ధారిత రోగనిర్ధారణ. |

| మరణం లేదా ప్రమాదవశాత్తు సంపూర్ణ శాశ్వత వైకల్యం లేదా క్లిష్టమైన అస్వస్థతపై ప్రీమియం యొక్క వైవర్ | ఈ ఆప్షన్ ఈ క్రింది ఘటనలలో దేనిలోనైనా ముందుగా జరిగే మరియు చెల్లించవలసిన అన్ని భవిష్యత్ ప్రీమియమ్లను వేవ్ చేయడం యొక్క ప్రయోజనాన్ని అందిస్తుంది - జీవిత భరోసా పొందిన రైడర్ యొక్క మరణం లేదా జీవిత భరోసా పొందిన రైడర్ యొక్క ప్రమాదవశాత్తు సంపూర్ణ శాశ్వత వైకల్యం ధృవీకరించబడిన నిర్ధారణపై, రైడర్ మరియు బేస్ పాలసీ అమలులో ఉన్నందుకు లోబడి, రైడర్ క్రింద కవర్ చేయబడే ఏదైనా ఒక తీవ్రమైన అనారోగ్య సమస్యలతో భరోసా ఇవ్వబడుతుంది. ఈ ఆప్షన్ కొరకు ఎంచుకోవడానికి, బేస్ పాలసీ క్రింద జీవిత భరోసా పొందిన వ్యక్తి మరియు పాలసీదారు వేర్వేరు వ్యక్తులై ఉండాలి. |

ఇండియాఫస్ట్ టర్మ్ రైడర్

ఇండియాఫస్ట్ టర్మ్ రైడర్, పాలసీలోని మీ లైఫ్ కవర్ని పెంపొందిస్తుంది. జీవిత భరోసా పొందిన వ్యక్తి అకాల మరణం సంభవించిన పక్షములో, రైడర్ పాలసీ క్రింద ఎంచుకోబడిన అదనపు భరోసా సొమ్ము చెల్లించబడుతుంది. అయినప్పటికీ, ఇండియాఫస్ట్ టర్మ్ రైడర్ క్రింద భరోసా సొమ్ము, బేస్ పాలసీ క్రింద ఎంచుకోబడిన ప్రాథమిక భరోసా సొమ్ము కంటే ఎక్కువ ఉండకూడదు.

గమనిక: రైడర్ యొక్క అవధి గనక బేస్ పాలసీ క్రింద బకాయీ పడియున్న ప్రీమియం చెల్లించే కాల వ్యవధిని మించి ఉంటే రైడర్ అందించబడదు. ఆరోగ్య సంబంధిత లేదా క్లిష్టమైన అనారోగ్య రైడర్ల ప్రయోజనం కోసం ప్రీమియం, బేస్ పాలసీ క్రింద ప్రీమియం 100% కంటే మించకూడదు, ఇతర జీవిత బీమా రైడర్స్ అన్నింటి ప్రయోజనాల క్రింద ప్రీమియంలు కలిపి బేస్ పాలసీ క్రింద ప్రీమియంలలో 30% మించకూడదు మరియు కనబరచిన రైడర్ల క్రింద ఉత్పన్నమయ్యే ఏదైనా ప్రయోజనం బేస్ పాలసీ క్రింద భరోసా సొమ్మును మించకూడదు

పాలసీ పనిచేసే విధానమును ఈ దిగువ ఒక నమూనా వివరణతో మేము విపులీకరించాము.

25 సంవత్సరాల వయస్సు ఉన్న శ్రీ. కుమార్ అనే వ్యక్తి 15 సంవత్సరాల పాలసీ కాలావధి కొరకు ఇండియాఫస్ట్ లైఫ్ మహాజీవన్ ప్లస్ ప్లాన్ కొన్నారు. అతను మెచ్యూరిటీలో రు. 2,33,040 ల గ్యారెంటీడ్ భరోసా సొమ్ము కోసం 12 సంవత్సరాల పాటు 24,000 వార్షిక ప్రీమియం చెల్లించారు.

అతను 3వ, 7వ మరియు 11వ పాలసీ సంవత్సరాల ముగింపులో రూ.24,720 వంతున జీవించియున్న చెల్లింపులను అందుకున్నాడు, అది వార్షికం చేయబడిన ప్రీమియంలో 103% గా ఉంది.

పాలసీ అవధి ముగింపులో, అతను ఒకవేళ ప్రకటించబడితే, బోనస్లతో కలిపి రు.3,46,647 @8% తో, లేదా రు. 2,33,040 @4% తో అందుకుంటారు.

పాలసీ అవధిలో అతను మరణించినా సైతమూ, 14వ పాలసీ సంవత్సరంలో, అతని ప్రియమైనవారు రు. (4,00,859 @8% లేదా 3,02,400 @4%) యొక్క మరణ ప్రయోజనముతో రక్షించబడతారు. అతని నామినీ (లు) పాలసీలో మరణ ప్రయోజనమును ఏకమొత్తంగా లేదా 5,10, 15 సంవత్సరాల వ్యవధి పాటు ఆదాయముగా తీసుకునేలా ఎంపిక చేసుకోవచ్చు.

పాలసీ అవధి 15 సంవత్సరాలు మరియు 20 సంవత్సరాల కొరకు నమూనా మెచ్యూరిటీ మొత్తము

| వయస్సు | వార్షికం చేయబడిన ప్రీమియం | 3వ, 7వ మరియు 11వ పాలసీ సంవత్సరం ముగింపులో జీవించి ఉన్న ప్రయోజనం | పాలసీ అవధి 15 సంవత్సరాలు | పాలసీ అవధి 15 సంవత్సరాలు | పాలసీ అవధి 20 సంవత్సరాలు | పాలసీ అవధి 20 సంవత్సరాలు |

|---|---|---|---|---|---|---|

| మెచ్యూరిటీ వద్ద భరోసా సొమ్ము సంవత్సరానికి @8% | మెచ్యూరిటీ వద్ద భరోసా సొమ్ము సంవత్సరానికి @4% | మెచ్యూరిటీ వద్ద భరోసా సొమ్ము సంవత్సరానికి @8% | మెచ్యూరిటీ వద్ద భరోసా సొమ్ము సంవత్సరానికి @4% | |||

| 25 సంవత్సరాలు | 1,00,000 | 1,03,000 | 14,44,363 | 9,71,000 | 23,68,800 | 10,08,000 |

| 35 సంవత్సరాలు | 1,00,000 | 1,03,000 | 14,16,100 | 9,52,000 | 23,10,050 | 9,83,000 |

| 45 సంవత్సరాలు | 1,00,000 | 1,03,000 | 13,80,400 | 9,28,000 | 22,59,525 | 9,61,500 |

| 55 సంవత్సరాలు | 1,00,000 | 1,03,000 | 13,28,338 | 8,93,000 | 21,43,200 | 9,12,000 |

మేము మీకు కారుణ్య వ్యవధిని అందిస్తాము, అది ప్రీమియం గడువు తేదీ నుండి ప్రీమియం చెల్లింపు కోసం అందించబడిన సమయం, ఆ సమయంలో పాలసీ రిస్క్ కవర్ తో సహా అమలులో ఉన్నట్లుగా పరిగణించబడుతుంది.

ఈ పాలసీ, సాంవత్సరిక, అర్ధ సంవత్సర మరియు మూడు నెలల అంతరాల కొరకు ప్రీమియం గడువు తేదీ నుండి 30 రోజులు, మరియు నెలసరి అంతరాలకు 15 రోజుల కారుణ్య వ్యవధిని కలిగి ఉంటుంది. ఈ వ్యవధి సందర్భంగా ఒకవేళ జీవిత భరోసా పొందిన వ్యక్తి గనక మరణించిన పక్షములో, మరణం సంభవించే వరకూ బాకీ పడి ఉన్న ప్రీమియములను మినహాయించుకొని కరణ ప్రయోజనం నామినీ (లు)/అపాయింటీ/వారసులకు చెల్లించబడుతుంది.

ఈ కాలవ్యవధిలో, పాలసీ అమలులో ఉన్నట్లుగానే పరిగణించబడుతుంది.

ఒకవేళ మీరు ప్రీమియం గడువు తేదీకి కనీసం ఒక నెల ముందస్తుగా రిన్యూవల్ ప్రీమియములను చెల్లిస్తే మరియు అలా 12 నెలల వరకూ ప్రీమియం గడువు తేదీకి ముందే ప్రీమియములను చెల్లిస్తే, ఆ కాలవ్యవధి, ప్రీమియం గడువు తేదీగా అదే ఆర్థిక సంవత్సరం లోపున అయి ఉంటే, మేము రిన్యూవల్ ప్రీమియంపై రాయితీ అందిస్తాము. ప్రీమియం తగ్గింపుకు అర్హత పొందేందుకు గాను ఒక ఆర్థిక సంవత్సరంలో చెల్లించాల్సి యున్న బాకీ ప్రీమియం గడువు తేదీ కంటే గరిష్టంగా మూడు నెలల ముందు మునుపటి ఆర్థిక సంవత్సరంలో ముందస్తుగా వసూలు చేసుకోబడవచ్చు. ఒకవేళ ప్రీమియం గడువు తేదీకి ఒక నెలలోపున గనక ప్రీమియం చెల్లించినట్లయితే ఎటువంటి రాయితీ అందించబడదు.

ఒకవేళ కారుణ్య వ్యవధి లోపున ప్రీమియములను చెల్లించకపోతే, మరియు పాలసీ గనక హామీ ఇవ్వబడిన సరెండర్ విలువను పొందని పక్షములో, అది లాప్స్ అవుతుంది. ల్యాప్స్ అయిన ఒక పాలసీ విషయంలో, రిస్క్ కవర్ ఆగిపోతుంది మరియు తదుపరి ప్రయోజనాలు ఏవీ చెల్లించబడవు.

ఒకవేళ రెండు పూర్తి సంవత్సరాల ప్రీమియంల కంటే తక్కువ చెల్లించినట్లయితే, పాలసీ లాప్స్ అవుతుంది. అయినప్పటికీ, పునరుద్ధరణ వ్యవధి లోపున దానిని పునరుద్ధరించుకోవచ్చు. ఒకవేళ పునరుద్ధరించబడకపోతే, పునరుద్ధరణ వ్యవధి తర్వాత ఎటువంటి ప్రయోజనాలు లేకుండానే అది జప్తు చేసుకోబడుతుంది.

కారుణ్య వ్యవధి తర్వాత, ఒకవేళ కనీసం రెండు సంవత్సరాల పూర్తి ప్రీమియంలు చెల్లించి, మరియు తదుపరి ప్రీమియంలు చెల్లించకపోతే, పాలసీ పెయిడ్-అప్ విలువను పొందుతుంది.

ముఖ్యమైన గమనికలు:

తగ్గించబడిన ఒక పెయిడ్-అప్ పాలసీని మొదటి చెల్లించని ప్రీమియం నుండి ఐదు సంవత్సరాల లోపున అసలు ప్రయోజనాలకు పునరుద్ధరించవచ్చు.

ఒకవేళ పునరుద్ధరణ కాలవ్యవధిలో తగ్గించబడిన పెయిడ్-అప్ పాలసీ పునరుద్ధరించబడకపోతే, అది మెచ్యూరిటీ, మరణం లేదా సరెండర్ చేయబడే వరకు ఆ స్థితిలోనే కొనసాగుతుంది.

పాలసీ అవధిలో బకాయి ప్రీమియములు అన్నింటినీ చెల్లించినప్పుడు పూర్తిగా పెయిడ్-అప్ పాలసీ ఏర్పడుతుంది.

పాలసీ పెయిడ్-అప్ గా మారిన తర్వాత:

మరణ ప్రయోజనం (తగ్గించబడిన పెయిడ్-అప్): మొదటి చెల్లించని ప్రీమియం నుండి ఒక సంవత్సరం తర్వాత మరణించిన మీదట, ప్రయోజనం అనేది మరణంపై తగ్గించబడిన పెయిడ్-అప్ భరోసా సొమ్ము ప్లస్ కూడగట్టుకున్న సింపుల్ రివర్షనరీ బోనస్లు అయి ఉంటుంది.

జీవించియున్న ప్రయోజనం (పెయిడ్-అప్): తగ్గించబడిన పెయిడ్-అప్ స్థితిలో జీవిత భరోసా పొందిన వ్యక్తి జీవించి ఉండటంపై ఎటువంటి ప్రయోజనం చెల్లించబడదు.

మెచ్యూరిటీ ప్రయోజనం (పెయిడ్-అప్): ప్రయోజనం అనేది మెచ్యూరిటీపై తగ్గించబడిన పెయిడ్-అప్ భరోసా సొమ్ము ప్లస్ కూడగట్టుకున్న సింపుల్ రివర్షనరీ బోనస్, ఒకవేళ ప్రకటించి ఉంటే, ఏదైనా చెల్లించబడిన జీవించియున్న ప్రయోజనం తగ్గించుకొని మిగిలిన మొత్తం అవుతుంది.

అవును, ఈ క్రింది పట్టిక ప్రకారము అధిక ప్రీమియము చెల్లించునప్పుడు మెచ్యూరిటీ ప్రయోజనం అంశము పెంపుదల ఉంటుంది-

| అధిక ప్రీమియం పెంపుదల కారకము (పెంపుదల చేయబడిన మెచ్యూరిటీ ప్రయోజన కారకాంశం యొక్క %) | ||

|---|---|---|

| వార్షిక ప్రీమియం బ్యాండ్/పాలసీ అవధి | 15 సంవత్సరాలు | 20 సంవత్సరాలు |

| 50 వేల కంటే తక్కువ | లేవు | లేవు |

| 50 వేల నుండి 1 లక్ష కంటే తక్కువ | 3% | 5% |

| 1 లక్ష నుండి 5 లక్షల లోపు వరకు | 5% | 8% |

| 5 లక్షలు మరియు ఆపై | 7% | 10% |

మీరు పాలసీ అవధి ముగింపులో మెచ్యూరిటీ ప్రయోజనముగా, మెచ్యూరిటీపై గ్యారంటీడ్ భరోసా సొమ్ము ప్లస్ కూడగట్టుకున్న సింపుల్ రివర్షనరీ బోనస్, ప్రకటించబడి ఉంటే, ప్లస్ ప్రకటించబడి ఉంటే టెర్మినల్ బోనస్ మొత్తాన్ని అందుకుంటారు.

మెచ్యూరిటీ ప్రయోజనం యొక్క చెల్లింపు మీదట, పాలసీ రద్దు అవుతుంది, మరియు ఇక ఎటువంటి ప్రయోజనాలూ చెల్లించబడవు..

మెచ్యూరిటీపై గ్యారంటీడ్ భరోసా సొమ్ము, అది బ్రోచరు యొక్క అనుబంధం - A లో కనబరచినట్లుగా వార్షికం చేయబడిన ప్రీమియం కంటే X రెట్లుగా ఉంది.

జీవిత భరోసా పొందియున్న వ్యక్తి దురదృష్టకర మరణం సంభవించిన పక్షములో, పాలసీ అమలులో ఉన్నంత కాలం లేదా పూర్తిగా చెల్లించబడి ఉంటే, నామినీ(ల)కు మరణ ప్రయోజనం చెల్లించబడుతుంది.

నామినీ (లు) వీటి అధిక మొత్తమును అందుకుంటారు:

a. మరణంపై హామీ ఇవ్వబడిన భరోసా సొమ్ముతో కూడగట్టుకున్న సింపుల్ రివర్షనరీ బోనస్, ప్రకటించబడి ఉంటే, మరియు టెర్మినల్ బోనస్, ప్రకటించబడి ఉంటే.

లేదా

b. మరణించిన తేదీ వరకు చెల్లించబడిన మొత్తం ప్రీమియముల యొక్క 105%

అక్కడ, మరణం మీదట భరోసా సొమ్ము వార్షికం చేయబడిన ప్రీమియం కంటే 10 రెట్లు ఉంటుంది.

నామినీ (లు) మరణ ప్రయోజనమును ఒక ఏకమొత్తంగా లేదా 5,10, 15 సంవత్సరాల వ్యవధి పాటు ఆదాయముగా తీసుకునేలా ఎంపిక చేసుకోవచ్చు

పాలసీ యొక్క సెక్షన్ 7లో వివరించబడిన విధంగా అదనపు రైడర్లను ఎంపిక చేసుకోవడం ద్వారా మరణ ప్రయోజనం కవరేజీని పెంచుకునే అవకాశం పాలసీదారులకు ఉంది. అందుబాటులోని రైడర్లపై సమగ్రమైన వివరాల కోసం, దయచేసి రైడర్ బ్రోచరును చదవండి.

గమనిక: మరణ ప్రయోజనము పాలసీ కాలవ్యవధి సందర్భంగా ఏ సమయంలో నైనా / జీవిత భరోసా పొందిన వ్యక్తి మరణించిన మీదట గానీ ఒక టోకు మొత్తముగా గానీ లేదా పాలసీదారు/నామినీ (ల) చే ఎంచుకోబడిన విధంగా 5, 10 లేదా 15 సంవత్సరాల వ్యవధి పాటుగా నెలసరి కంతులలో గానీ చెల్లించబడుతుంది

ఇండియాఫస్ట్ లైఫ్ మహాజీవన్ ప్లస్ ప్లాన్ రెండు రకాల బోనసులకు అర్హత పొంది ఉంది:

a) సింపుల్ రివర్షనరీ బోనస్ (ఎస్ఆర్బి):

మెచ్యూరిటీపై గ్యారంటీడ్ భరోసా సొమ్ము పైన లెక్కకట్టబడుతుంది.

రేట్లు స్థిరంగా ఉండవు లేదా హామీ ఇవ్వబడవు, మార్పుకు లోబడి ఉంటాయి, అయితే ఒకసారి ప్రకటించబడిన తర్వాత, అవి హామీ ఇవ్వబడతాయి.

పాలసీ గనక పెయిడ్-అప్ రూపంలో ఉన్నట్లయితే, భవిష్యత్తులో సింపుల్ రివర్షనరీ బోనస్ (ప్రకటించబడితే), అది జోడించబడదు.

b) టెర్మినల్ బోనస్ (టిబి):

కంపెనీ యొక్క పెట్టుబడి అనుభవం ఆధారంగా మరియు బోర్డుచే ఆమోదించబడిన బోనస్ పాలసీకి అనుగుణంగా ప్రకటించబడింది.

పాలసీ షరతులు మరియు నిబంధనల ప్రకారం మరణం, మెచ్యూరిటీ, లేదా సరెండర్ పైన చెల్లించబడుతుంది.

ప్రీమియం చెల్లింపు అవధి పూర్తయిన తర్వాత చెల్లించబడుతుంది.

పాలసీ గనక పెయిడ్-అప్ మోడ్ క్రింద ఉన్నట్లయితే టెర్మినల్ బోనస్ (ప్రకటించబడి ఉంటే) ఏదీ చెల్లించబడదు.

బోనస్ల ప్రకటన మరియు చెల్లింపు అనేది కంపెనీ యొక్క బోర్డు ఆమోదించిన బోనస్ పాలసీకి లోబడి ఉంటుందని గమనించడం ముఖ్యం.

పాలసీ క్రింద రిస్క్ ప్రారంభమైన తేదీ నుండి లేదా పాలసీ పునరుద్ధరణ తేదీ నుండి 12 నెలల లోపున ఆత్మహత్య కారణంగా జీవిత భరోసా పొందిన వ్యక్తి మరణించినట్లయితే, వర్తించే విధంగా, పాలసీ అమలులో ఉన్నట్లయితే మరణించిన తేదీ వరకు చెల్లించిన మొత్తం ప్రీమియంలు లేదా మరణించిన తేదీ నాటికి అందుబాటులో ఉన్న సరెండర్ విలువ ఏది ఎక్కువ అయితే అందులో 80% పొందడానికి పాలసీదారు యొక్క నామినీ లేదా లబ్ధిదారు అర్హులు అవుతారు.

మీ పెట్టుబడులపై 7x రాబడులు పొందడానికి మార్గమేమైనా ఉందా అని యోచిస్తున్నారా? మీ శోధన ఇక్కడితో ముగుస్తుంది! ఈ సింగిల్ చెల్లింపు ప్లానుతో, మీరు మీ ఆర్థిక లక్ష్యాలను సాధించుకోవచ్చు.

మన కలలకు మద్దతు ఇవ్వడానికై మనకు గనక రెండవ ఆదాయ మార్గం ఉంటే అద్భుతంగా ఉంటుంది కదూ? మీ కలలు సాకారం చేసుకోవడానికి ఇక్కడ ఒక మార్గం ఉంది, అందులో మీరు 1 వ నెల ఆఖరి నుండే ఆదాయం సంపాదించుకోవడం మొదలుపెట్టవచ్చు.

15 లేదా 20 సంవత్సరాల మొత్తం పాలసీ అవధి అంతటా జీవిత బీమా వర్తింపుతో పాటుగా అనుకూలవంతమైన ప్రీమియములు, హామీతో కూడిన జీవన ప్రయోజనాలు, మరియు బోనసులు (ఒకవేళ ప్రకటించబడి ఉంటే) అందించే ఈ హామీతో కూడిన పొదుపు జీవిత బీమా ప్లానుతో ఒక వ్యక్తిగతీకృతమైన ప్రయాణాన్ని ప్రారంభించండి.

విజ్ఞాన కేంద్రము

అన్నింటినీ వీక్షించండి

Disclaimer

*Tax benefits may be available on premiums paid and benefits receivable as per prevailing Income Tax Laws. These are subject to change from time to time as per the Government Tax laws. Please consult your tax consultant before buying this policy.

Put your knowledge of India to the test